就无法避免恶性通胀上升;恶性通胀上升指数代码大全昨日,日本央行8票同意、1票批驳,决议支持-0.1%的基准利率,并正在不蜕化永久利率上限为0.5%的同时,应许利率升至1%。

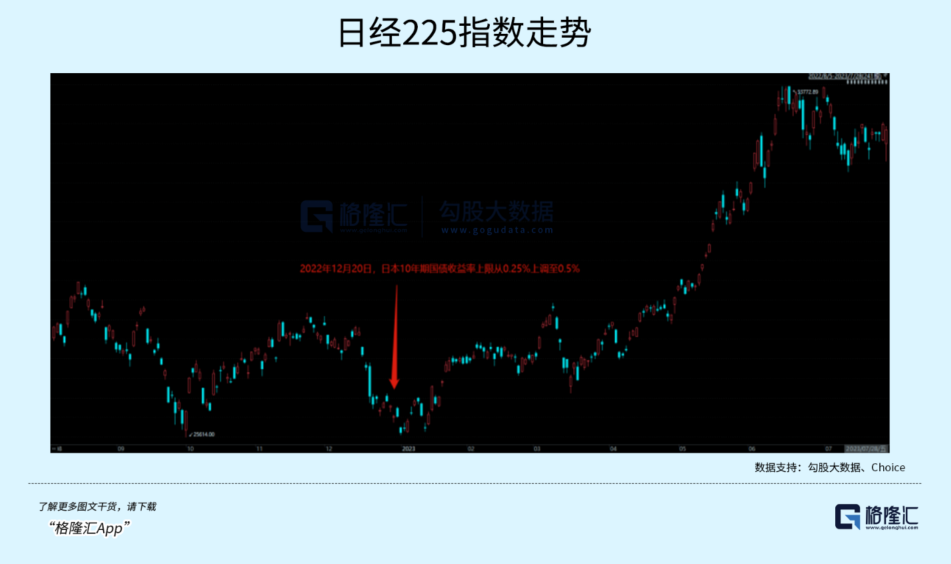

永久眷注日本的投资者该当还记得,日本央行第一次转鹰,是正在旧年12月20日,告示将10年期邦债收益率上限从0.25%上调至0.5%。

现正在回过头来看,自那之后,日本股市震撼了没几天,速即就开启了长达半年的超等牛市。

Yield Curve Control,收益率弧线管制,是二战时美邦人发觉的。

2000年后,日本最大的题目,是通缩。就算贷款利率降到0,降到-0.1%,也没人准许借钱来花。

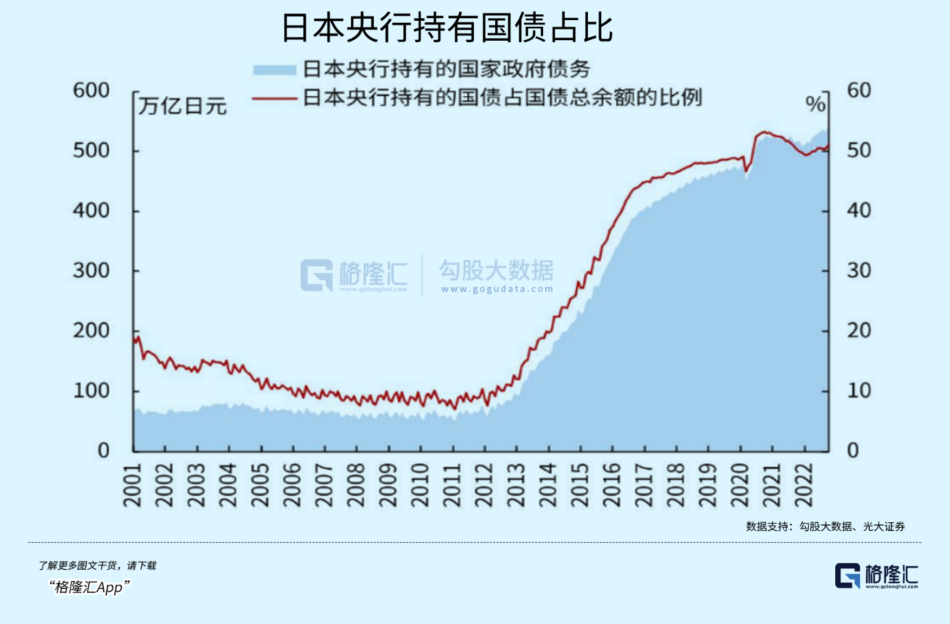

日本央行一方面为了消重政府的债务压力,一方面为了刺激经济,永久把10年期邦债利率压正在0左近。

跟着工夫推移,央行持有的邦债占比越来越高,现正在曾经抢先50%,妥妥的农户,别人都是小散。

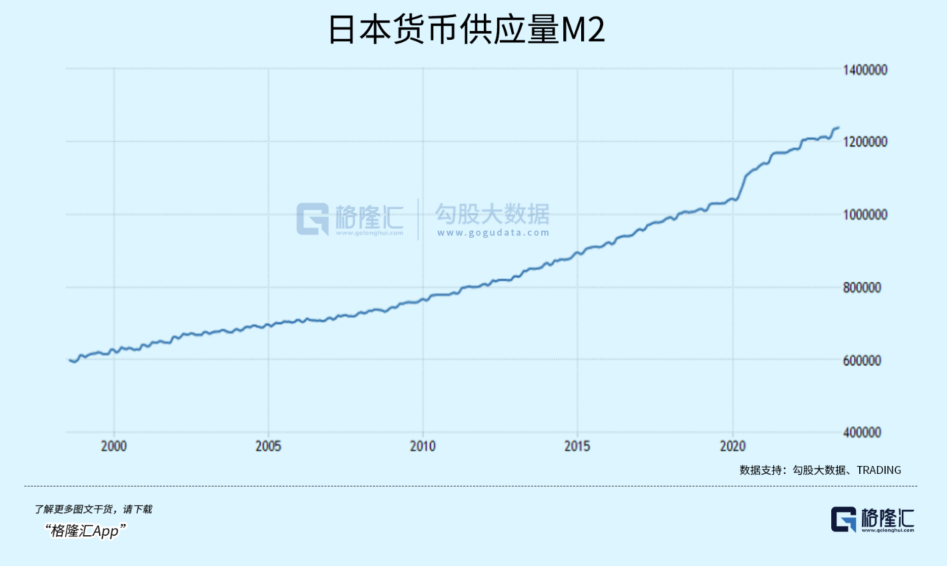

更合节的是,日本央行这些年超发了这么众钱银,固然安靖了债务和债券市集的收益率,却为未来埋下了大雷。

但环球进入加息周期,日本由于债务题目,无法加息,直接导致日元相对其他钱银贬值了。

民间及海外的逐利者,竭尽所能借出低廉日元,扔售换成美元,然后买美债躺着吃美元息金,日元接着加快贬值。

真是够讥诮的,日本政府费了那么大的劲、花了那么众年推升通胀率抗拒通缩,几乎是把头皮都要挠破了也没啥用。

另一方面,为了保障邦度债务不崩,还不行加息,一加息就算把天皇卖了也还不上。

支持低利率,就无法避免恶性通胀上升;恶性通胀上升,邦民怨声载道,内阁政府就得下台。

必需这么做。假若不举办调度,日债与美债、欧债等之间的利差进一步增加,将拖累日元加快走低。

云云一来,跟着日债收益率上升,将导致美债里的美元被局部扔售,换成日元,回流到日本,美元走弱、日元走强。

这就像正在环球金融市集的池塘里扔下一块巨石,日元、日债、日股、环球主权债券,都将迎来热烈颠簸。

特别正在川普光阴,美邦厉重的经济战略,即是降息+印钱。正在云云的大境况中,欧美甚至环球险些都是0利率,日本能够稳固地玩负利率。

平常来说,通胀走高,是正在钱银发行到达临界数目后,由于某些事宜,导致豪爽重淀资金活动起来。

好比正在邦内,资金的蓄水池是房地产,和M2息息相干。食物饮料、衣服首饰等消费品,受M1影响更大。

M2大涨,房价随着大涨;M1延长相对迂缓少许,消费品代价的上涨,也慢少许。

日本是摊开的,假若内爆,一定吸引豪爽资金去日本抄底,导致欧美资金荒,主要心以至会戳破金融泡沫。

日本债券第一持有人是央行,然后是各大贸易银行、保障公司、养老金等机构,都豪爽持有日本邦债。

正在变相加息后,它们的资产欠债外都将受到明显障碍,包含房地产、股票等等资产,城市随着日债一块打折。

这背后有个算法,单纯来说,债券发行后,能够正在市集公然套取现金,因而假若债券代价低,来日本息兑换当然收益率就高。反过来,买的时刻假若代价高,收益率当然就低。

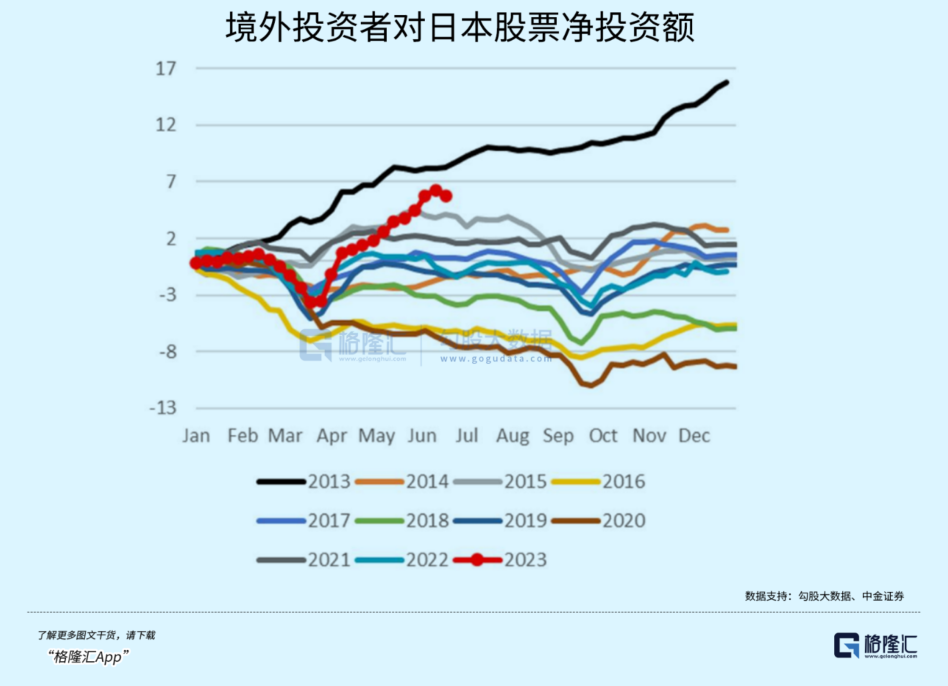

据日本生意所7月27日颁布的各投资部分营业动向,7月18日~21日,海外投资者净买入股票现货197亿美元。

除了海外投资者,迩来一年,日本本土投资者,也正在以创记录的速率,扔售海外资产。

据日本财政省数据,包含银行、信任、保障正在内的投资者,净买入和净卖出的外邦债券,均创2005年追踪该数据以还的最高值。

旧年底,日本把10年期邦债上限晋升了0.25个百分点,就让日元取得了短期维持,美元兑日元从140一起跌到127。

日本邦债现正在的领域是1280万亿日元。按0.5%的利率估计打算,每年了偿的息金,就高达6.4万亿日元。

据日本财政省猜度,邦债利率一朝涨到1.5%,政府几年后就彻底还不上债务了。

跟着日本央行开的口儿越来越大,日债利率上升,很或许面对评级被下调的危急。

而一朝评级真的被下调,势必激励金融市集焦炙,导致更众资金撤出日本,邦债收益率变得更高,日本央行就特别难以管制利率。

日本是寰宇第三大经济体,钱银战略又不停绝顶稳,因此日元成了最好的避险资产。

环球金融编制若落空云云一个避险港,完全的危急都将晋升,资金也会展现一次再分派。这种动荡是任何一位投资者都无法幸免的。

日本央行现正在的总资产是5.6万亿美元,此中持有的邦债高达3.5万亿美元。

当然,另有一种更单纯有用的门径——打仗,迩来,日本政府确实正在不时置备火器。

ICP备8888888号

ICP备8888888号