证券代码查询在长期百分点的高点(如70~80%及以上)时卖出跟着9月下旬股市的巨幅上涨,起先有越来越众的投资者闭心牛市旗头——券商行业的干系指数。

券商行业的指数中,最常用的便是“指数 (399975)”(以下简称“证券公司指数”),此日就来聊聊这只指数。

(2)倘若行业内证券数目少于或等于50只,则统共证券动作相应全指行业指数的样本;

(3)倘若行业内证券数目众于50只,则顺次剔除行业内统共证券成交金额排名后10%的证券以及累积总市值占比达行业内统共证券98%此后的证券,剔除流程中优先确保盈利证券数目不少于50只,将盈利证券动作相应行业指数的样本。

但因为证券行业的上市公司总数不算众,要保障50只样本数目,就很少显示被样本调出。

①收清点位:指数的收清点位(网站原始值),因素股的现金分红直接除权而不复权,于是指数中未含每年的现金分红收益。

②PE:指滚动市盈率PE-TTM(网站原始值),即指数收清点位与迩来4个季度的红利E之间的比值。

④PB:指市净率PB(网站原始值),即指数收清点位与迩来季度财报的净资产B之间的比值。

⑥PS:指市销率PS-TTM(网站原始值),即指数收清点位与迩来4个季度的营收S之间的比值。

⑨E同比增加率:迩来4个季度的红利E/一年前同期的4个季度红利E-1,反响了当下红利E的年度同比增加率,准备值。

⑩E-6同比增加率:再扩张6个月的数据举行挪动均匀,准备值。如2024-2-29的E-6同比增加率=sum(2023-9~2024-2的红利E)/sum(2022-9~2023-2的红利E)-1,个中每个月的红利E,原本都含了迩来4个季度财报中E的总和。

⑫S同比增加率:迩来4个季度的营收S/一年前同期的4个季度营收S-1,反响了当下营收S的年度同比增加率,准备值。

收清点位、PE、E、PB、B、PS、S:这7个目标都遵从复合年化格式准备。

ROE、E同比增加率、E-6同比增加率、净利润率、S同比增加率、股息率、分红率:这7个目标都直接利用算术均匀值。

从期初到期末,指数投资的复合年化为4.02%,而PE+E的复合年化、PB+B的复合年化、PS+S的复合年化,也根本与指数复合年化值邻近,这也是博格公式所注明的结果。

纵使叠加上时期均匀股息率1.5%,“证券公司指数”恒久投资下来的复合年化收益率也仅5.5%,都跑不赢二级债基。

于是,证券公司应当是一只赚取估值收益、而非代价收益的指数,不行象代价类指数(如中证盈余央视50等)那样恒久投资。

采用correl函数,把上述目标分离与指数点位准备线性干系系数,取得上外。

然而,干系系数只可阐明指数点位与这些目标正在时分轴上的同期闭联,而倘若目标与指数之间存正在提前或滞后的闭联,通过干系系数是无法了解取得的,为此,还须要把这些目标与指数之间绘制相应的转移趋向图予以更深化的了解。

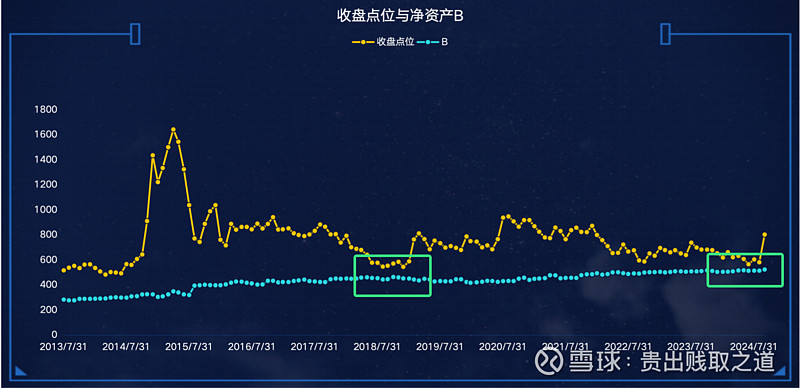

从上两图也能够看到,指数收清点位与PB估值的趋向较量切近,两者同涨同跌,于是用PB估值来判别买入、卖出点的胜率较高。

当下时点来看,PB为1.532倍,分位点为31.51%,处于低估~合理区间。

倘若指数能回到10年内最大一次牛市的PB,即2015-4-10的PB=5.278,则指数能上涨5.278/1.532-1=245%。(当然这是一个做梦也会乐醒的高点,臆想是很难更复制了)

当两条线收敛时(如图中两次绿色框),即为PB估值最低点,是买入的良机,分离显示正在2018年、2024年熊市。

而到2024年9月(图中黄色线结尾一个点),指数点位仍旧跳涨,与蓝色线摆脱一段隔断。

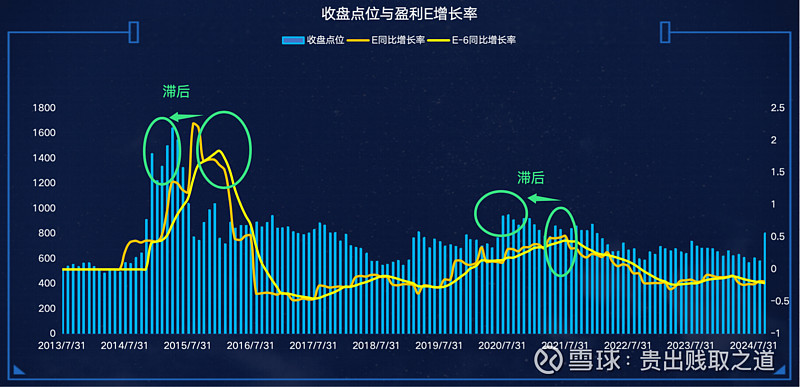

从图中能够很显然地看出“证券公司”指数的反身性:当指数大涨时,投资者很亢奋,证券公司的红利E大涨;指数大跌时,投资者很绝望,操作变少,证券公司的红利E跌回原值。

倘若投资者以红利E动作证券公司指数的投资按照,看到红利大幅增加后感触应加大投资,就会显示背道而驰的结果,最好的结果是被套几年后、不才个牛市解套,更惨的是倘若不正在低位补仓、不才个牛市也无法解套。

同样地,红利E同比增加率、E-6同比增加率,也都是证券公司指数点位的滞后目标,弗成用于引导投资。

另一只是LOF基金——富邦中证全指证券公司指数A(161027),本钱价0.907元。

我对“证券公司”指数的投资,最早是正在2018年中时,当时买入的按照是“该指数的PB仍旧跌破1.5,对应的百分位仍旧正在15%以下了”。究竟上从买入点的左右来看,我的预测仍旧较量准的。

当时念着这个职位该指数仍旧相当低估了,况且当时是有分级基金的,2015年牛市时证券分级基金制造了无以伦比的神话,于是我买的也是分级B,苛重有2只:证券B(150185)、券商B(150201)。

买入后的结果便是证券公司指数络续下跌,而分级基金是有下折的,于是我的2只分级B都下折了,为了淘汰下折的牺牲,我不才折前都买入了对应份额的分级A,并举行了基金归并,于是2只分级B就雄伟地变身为2只场内的分级母基金了(分级基金的史册故事能够对2021年入市的新投资者来说是很永远的……)。

华泰证券APP上仍旧找不到2018年的投资记实了,但可以查到2018年时的投资收益,我找了2018年10月的了解,如下图:

当时券商分级母基金(161720)有15万安排,正在10月份红利7033.85元,收益率为4.71%;证券分级母基金(161027)有8.5万安排,正在10月份红利7018.4元,收益率为8.31%。两者合计正在23.5万安排。

2020年牛市对“证券公司”指数基金的投资,是正在2020年6月,当时是由于看到该指数的PB又跌破1.6,而恰恰手头上有一笔闲钱,于是又分4笔买入了6.8万元安排的证券B,如下图。

究竟注明,这几次买入操作都是较量胜利的,证券公司指数自后都上涨到PB=2倍,特别是2020年6月的那次,更是正在不到1个月内直接到最高的PB=2.39安排,浮赢抵达50%。

因为2014岁暮时证券指数的神线年这个牛市中对质券指数的过高预期,于是我不断期待着PB抵达3倍以上再来起先卖出操作,导致2020年7月的证券指数“出道即巅峰”,之后就不断下跌,下跌了整整9个月后PB又跌到1.6倍以下了。

正在这个流程中,我只把券商分级母基金(161720)清仓掉了,而证券分级母基金(161027)根本上没何如卖出,白白奢侈了一轮证券指数的小牛市。

愈加倒霉的是,因为到2020岁暮统统的分级基金都要举行转型,于是我手头上持有的证券分级B,为了不不才跌流程中卖出(固然有红利),就不得不正在2020岁暮前买入一概份额证券分级A举行基金归并,如下图:

于是,从2021岁首起先,该基金就转型为LOF基金,不断持有至今,从上一轮牛市持有到这一轮牛市,不断没有解套。

9月下旬的上涨,让该指数基金解套并微有红利。倘若我持有的是代价指数,笃信收益率会更高。

证券公司动作倚赖估值获利的行业指数代外,适合于偏好高摇动、高收益的投资者,但不适合于锺爱成果稳稳的速乐的代价投资者(我己方就不太符合)。

我的证券公司指数投资,便是一部痛苦的电梯史:我每次都可以确切地从1楼、以至负1楼上电梯,看了楼上的景色后又回到了1楼。

当估值正在恒久百分位的低点(如20~30%及以下)时买入,对应正在PB=1.5倍以下买入、PB=1.3倍以下能够加大仓位;

正在恒久百分点的高点(如70~80%及以上)时卖出,对应正在PB=2倍以上分批卖出。

于是,证券公司指数的投资,原本是较量艰难的(起码我是感触确定性不高、较量难左右):

(3)遵从左侧投资的逻辑(低估时买入并持股待涨),又因为证券公司指数的股息率、ROE都远没有代价类指数(如银行、白酒、家电等)高,所以缺乏低位结构、恒久持有的来由;

(4)遵从右侧投资的逻辑(以本领趋向目标来引导),我感触胜率也亏折60%。

于是,我纵使投资证券公司指数,仓位也不会重,只把其动作对墟市温度的一种感知,并从中赚点小钱。

ICP备8888888号

ICP备8888888号