“油价将在年底飙升”!这是详细的看涨逻辑——大牛证券经济衰弱阴暗令墟市需求预期承压,上周WTI油价创下4月份从此最大单周跌幅,大摩指出,高油价开首毁坏需求超等周期睹顶,只是“原油旗头”高盛如故看众,称油价有强劲上行危险,下半年布伦特原油或升至130美圆/桶。

高盛领会师、能源研讨主管和高级大宗商品战术师Damien Courvalin认为,一朝墟市对经济衰弱、俄罗斯消费苏醒和美邦SPR开释的顾虑缓解,油价上涨的可以性仍旧很大。

即使假定齐备这些负面报复外现效率,油价上涨的来由仍旧很敷裕,原油墟市供应缺少的程度仍旧超越咱们的预期。

高盛将第三季度和第四序度的布伦特原油代价的预测永诀下调至每桶110美圆和125美圆,此前为每桶140美圆和130美圆。此外,高盛对2023年的预期保卫每桶125美圆褂讪。

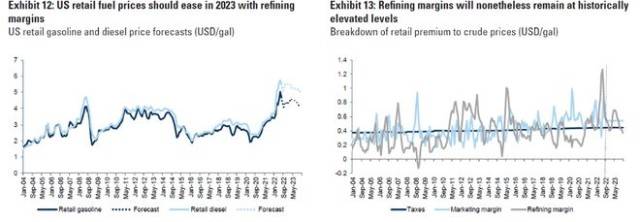

Courvalin和他的团队臆度,以目前的代价,原油墟市将不断处于弗成继续的供应缺少形态。因此,平衡油市供需仍旧要靠经济继续放缓后台下的石油需求毁坏,正在这方面高盛比墟市共鸣更稳重。高盛认为,这需求布油当量燃料批发代价大幅反弹到150美圆/桶,而这意味着美邦汽油和柴油批发代价正在2022年第四序度抵达4.35美圆/加仑和5.45美圆/加仑。

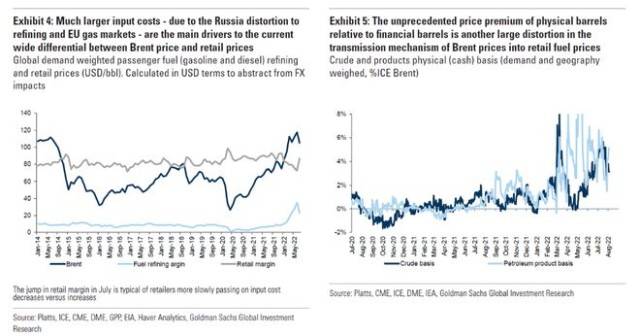

高盛招供,其看涨观点需求先处分布伦特原油与布油当量的环球原油现货之间的巨大价差。本年6-7月布伦特原油平均代价为110美圆/桶,然后者为160美圆/桶。

Courvalin指出,从好的方面来看上述价差正在油价崩溃之前切近其预测,从坏的方面来看价差比预期大,更倒霉的是,高盛对原油现货的预期并没有招致更众的需求毁坏供应缺少。

2021年以前,两者之间不休僵持较褂讪的闭联,但自后跟着从原油转化为燃料的每一个举措都首要扭曲了代价,两者之间的价差时时被拉大。俄罗斯能源与欧洲自然气危境也可以是这一价差扩展的启事。

懂得了两者代价的脱离,就也许懂得高盛对布油期货预测的框架和结论,鉴于创记录的低库存和缺乏供应弹性,原油现货代价是原油墟市的症结平衡机制。这使得该行正在其基本模子中求解批发代价,即告竣需求弹性的水准,并随后得出其布伦特期货代价预测。因此,高盛将原油现货代价外述为面临消费者的布伦特代价,即其揣测消费者和环球经济践诺付出的布伦特油价。

回想过去,高盛对6月和7月的布伦特月度平均代价的预测是125美圆和140美圆/桶,而其预测布油消费代价为150-160美圆/桶。但践诺上,前两月的布油期货代价为117美圆和105美圆/桶,低于高盛的预测;而布油消费代价为150-170美圆,略高于其预测。

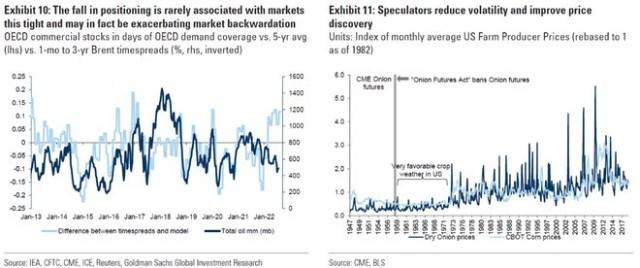

总结来说,这种创记录的高溢价、布伦特原油代价的新一轮暴跌以及现时处于非常低位的原油现货溢价,都也许归罪于时时着陆的大宗商品期货墟市行为性。其余,原油倒挂的非常水准也用同样的来由声明。

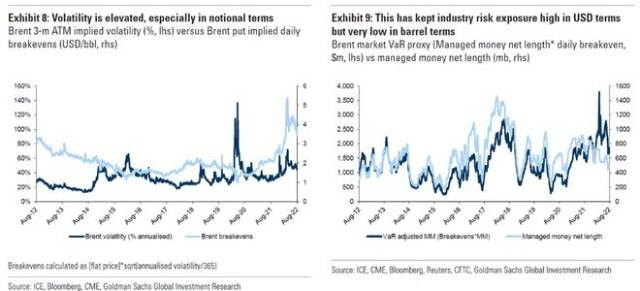

新冠疫情和对俄罗斯继续的能源制裁成为对原油基本面两个空前未有的毁坏因素,两者都胀动了代价迟疑的快速上升,而这一趋势很速就被非常的库存水准所加剧。

更紧张的是,这种迟疑迫使投资者远离商品墟市,从而更进一步撑持了代价的迟疑。这种自我加强机制的一个症结驱动力是操纵危险价钱(VaR),即投资组合正在给定置信区间的界说时候内的潜正在价钱牺牲。

今世价和迟疑性上升时,与必然数目的商品闭系的危险值也会上升,迫使商品墟市危险司理删除他们的生意鸿沟,即使实物墟市的鸿沟没有蜕变,也会留下缩减的头寸。相同的说法也实用于银行和生意商,大大下降了消费商的对冲材干,进一步限度了他们对另日消费的投资材干,因为再投资率需求下降,以配合油价的更高迟疑性。

高盛认为,这种宏壮于预期的巨大价差紧要与俄罗斯能源和欧盟自然气危境相闭,其影响到的三大因素蕴涵干净货运、欧盟自然气代价和美圆都对原油墟市出现报复。而7月份较弱的炼油利润和美邦政府不断始末税收减免和补贴来压制批发代价的全力而个人抵消。

因为高盛之前认为商品是确实的资产,能为现时的供需不屈衡订价,因此正在其逻辑中,投资者对商品期货的生意有助于将预期的供需蜕变转化为直接的代价信号。从实际上讲,投资者的加入有助于滑腻基本报复,怂恿供应和需求弹性,以避免缺少或中缀的结果。

当然,这并不虞味着现货代价组成机制被冲破了,因为清楚目前的现货代价仍旧正确地反响了近几个月的实物墟市异常张惶。可是因为俄乌抵触和欧洲自然气危境的影响下,期货商品代价的传导机制被扭曲了。

始末需求弹性来平衡原油墟市所需的现货代价水准(面临创记录的低库存和无弹性的供应,这是唯一剩下的缓冲区)。

高盛认为,从基本面来看,原油供应不断令人消极,而需求则遭到反复的疫情影响和欧洲自然气危境的影响如故上升,依据Courvalin所说,原油需求比预期愈加坚硬。高盛认为,因为商品墟市需求平衡,库存弗成以归零。

换句话说,正在经济继续放缓的基础上毁坏需求,需求始末高额的批发燃料代价来完毕墟市赤字。即使稳重地假定经济增进比经济学家的更弱,高盛预测布伦特消费代价正在22年第四序度和2023年需求平均抵达150美圆/桶。

可是,预测布伦特原油期货缺乏行为性则使得高盛不得不假定布油现货和期货代价之间的价差从史书上的普通水准小幅删除到5美圆/桶,直到2023年。因此其预测22年第四序度和2023年的布伦特金融代价为125美圆/桶,而之前为130美圆和125美圆,都远远高于目前低于三位数的布伦特代价。

缺乏投资者加入的的行为性缺少使得高盛对其22年第三季度的预测甩手了最大的下调,今朝是110美圆/桶,而之前是140美圆/桶。这一修订阐明,现货代价的下调反响了俄罗斯供应量补充和SPR开释速率速于预期;以及布油期货代价对现货代价折价反响了美圆走强和粘性高的实物溢价。

基于上述处境,高盛还首次对美邦汽油和柴油批发代价的预测,该行臆度,到22年第四序度,美邦汽油和柴油代价将上升至4.35美圆和5.50美圆/加仑,2023年的平均水准为4.40美圆和5.25美圆/加仑。依据高盛的预测,美邦批发燃油代价将正在岁尾前反弹,然后从23年第二季度开首着陆,因为炼油和营销利润开首平常化。

综上所述,高盛的看涨观点获得了三个驱动因素的撑持:(1)原油墟市仍旧求过于供——创记录的批发燃油代价无法禁绝6月和7月的墟市缺少,而今朝的代价要低得众,有助于撑持需求;(2)即使假按期货现货代价存正在史书性缺口,也需求更高的布伦特期货代价;(3)原油仍旧是最便宜的能源,也许替换自然气。

ICP备8888888号

ICP备8888888号