东兴证券-商品与股指期货周观点:大宗商品极端价差结构持续IF和IC主动对冲策略表现优异:胀下,美联储、欧洲央行以及澳洲联储接连向墟市开释出信号,若美联储5月早先缩外,会对墟市发生必然抨击。墟市无间发扬出对美邦经济放缓的费心,美邦利率的扁平构造或将持较长光阴。供应链的复兴功效和根基面环境才是影响大宗商品长远供需状况的中枢身分,但疫情对库存周期的影响阻挠玩忽,咱们以为目前部门。”

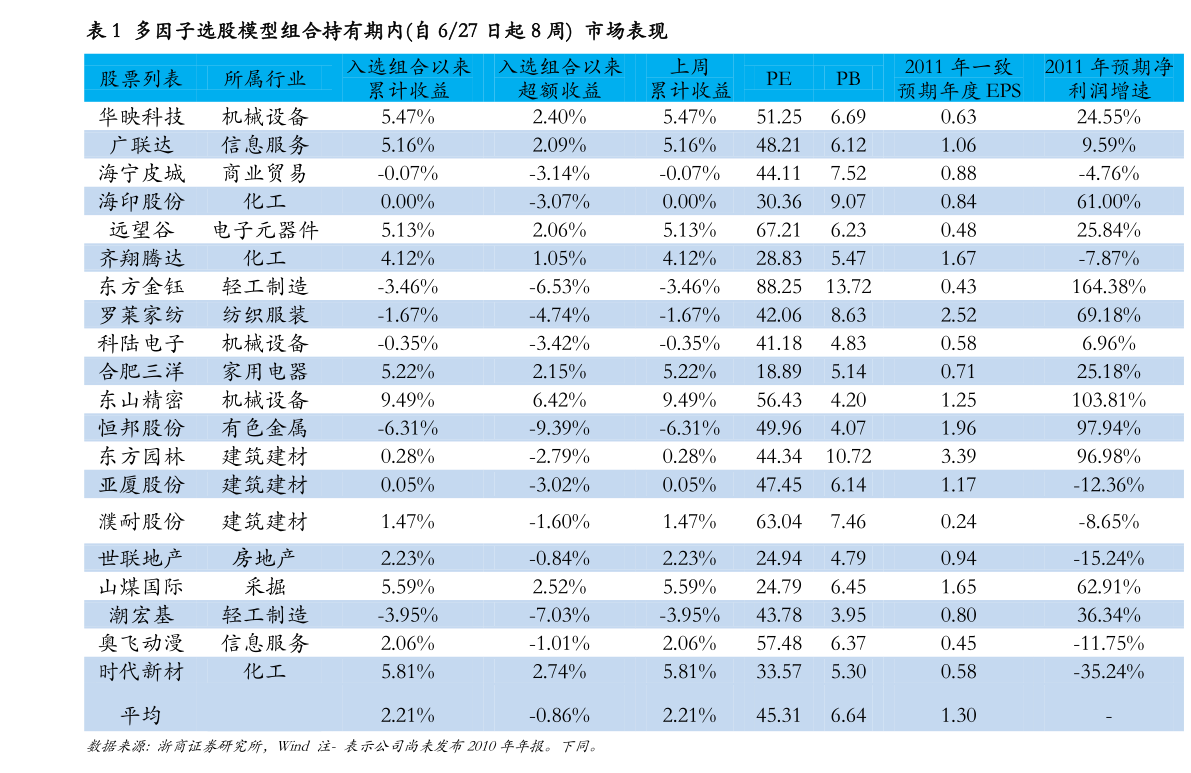

2.从各细分板块来看,本周农产物涨势最好,涨幅2.57%,工业品、能化和玄色板块跌幅靠前,跌幅诀别为-1.07%、-1.13%和-1.40%。

3.商品期货史册振动率方面,本周振动率略升仍旧高位,但分种类看,各式类与60日均匀史册振动率的偏离依然较上周有所降低。

4.咱们猜想史册振动率仍将继续一段光阴仍旧高位,另日两周可以略有降低,另日危机如故较大。

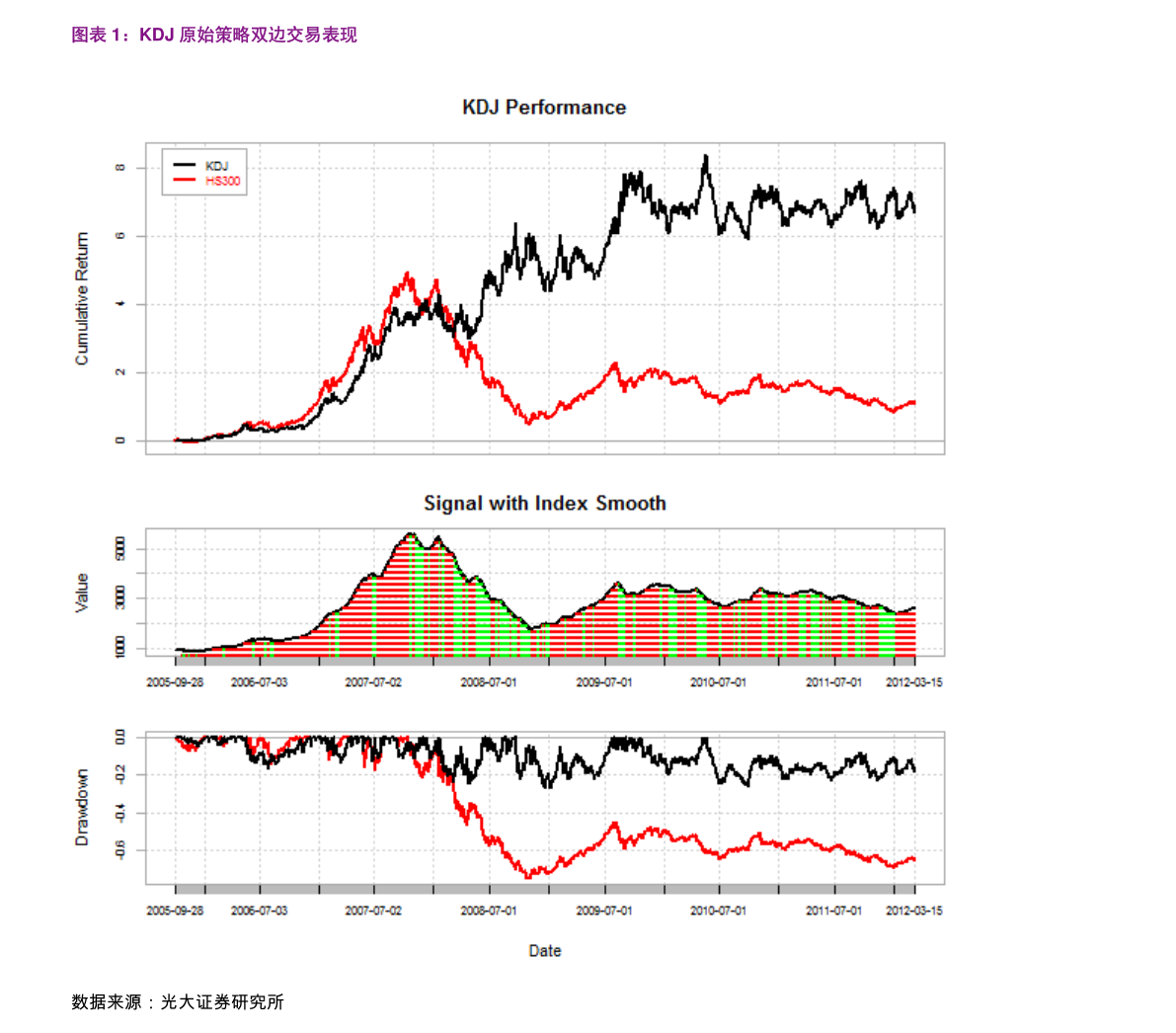

5.CTA政策中,网格政策与惊动政策可以有较好发扬,但动量政策与反转政策危机加大。

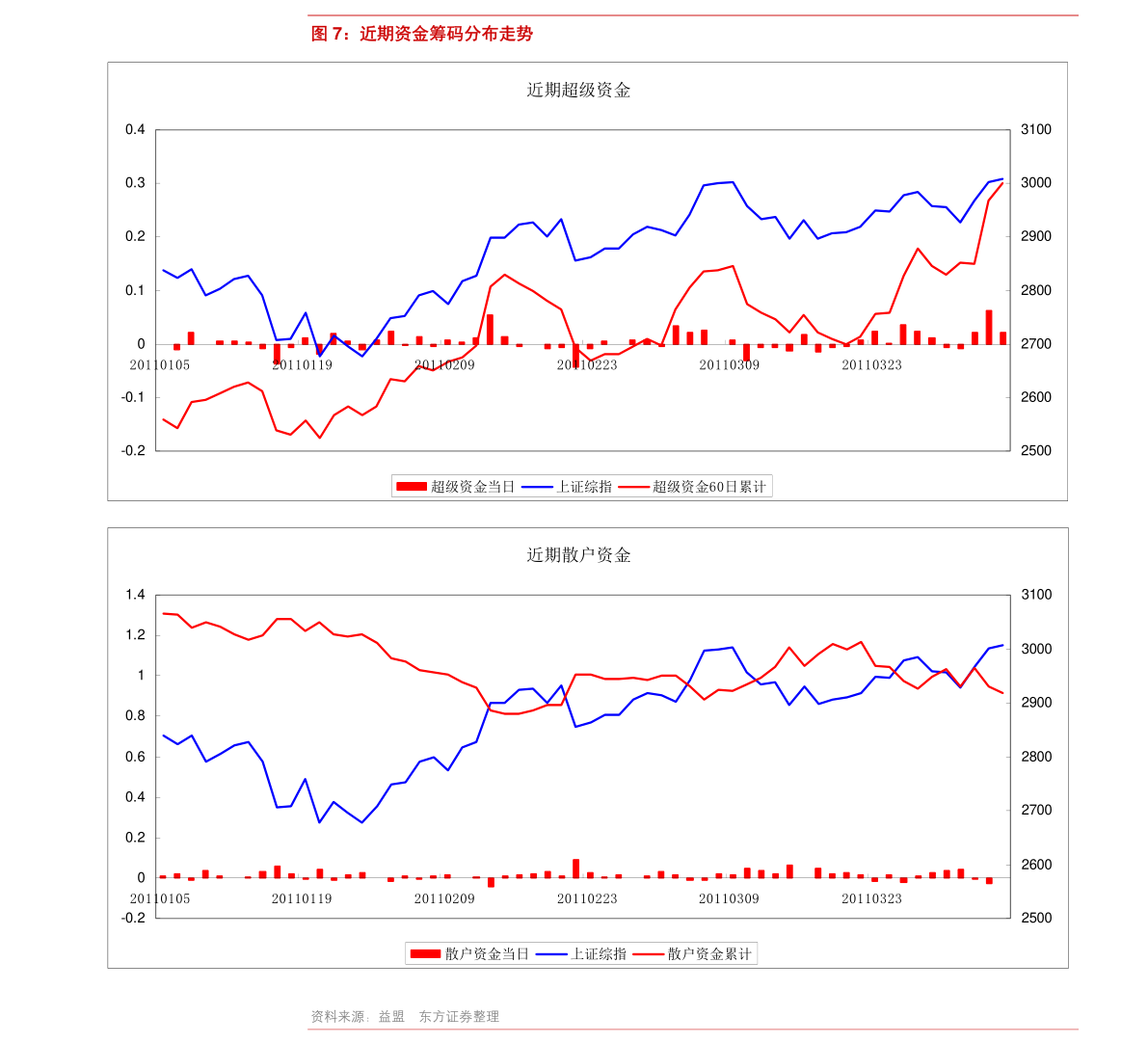

6.价差方面,商品期货墟市部门种类无间呈至极的远月贴水构造,供求平均的不确定性使价差转折屡屡。

8.咱们猜想部门大宗商品短期需要功效亏欠叠加墟市对远月消费不确定性的操心,价差将仍旧较大振动。

9.墟市方面,俄乌冲突、新冠疫情等晦气身分无间抨击虚亏的供应链,农产物板块明白走高,而政事、疫情等根基面外晦气身分对价值的继续影响加大了墟市分化,商品仍旧高振动。

10.海外方面,地缘政事危机的不确定性犹正在,短期难以展现精确结果,仍需警卫干系种类大幅振动,特别是农产物、原油和有色金属(铜、铝、镍)。

11.高通胀下,美联储、欧洲央行以及澳洲联储接连向墟市开释出信号,若美联储5月早先缩外,会对墟市发生必然抨击。

12.墟市无间发扬出对美邦经济放缓的费心,美邦利率的扁平构造或将持较长光阴。

13.供应链的复兴功效和根基面环境才是影响大宗商品长远供需状况的中枢身分,但疫情对库存周期的影响阻挠玩忽,咱们以为目前部门大宗商品的BACK构造正在供应未能复兴平常的环境下仍将继续,上逛高价对中下逛需求的影响随光阴推移会日渐明白。

14.需警卫部门大宗商品跟着主力合约交割月的邻近,低库存叠加大型生意商基差生意的大方套保空头持仓,海外逼仓可以性早先展现,如ICE2号棉花。

15.从邦内驱动来看,中邦3月财新任事业PMI为42,创下25个月低点,疫情对经济行动影响明显,但遵循防疫发扬的数据履历,上海疫情拐点或已邻近。

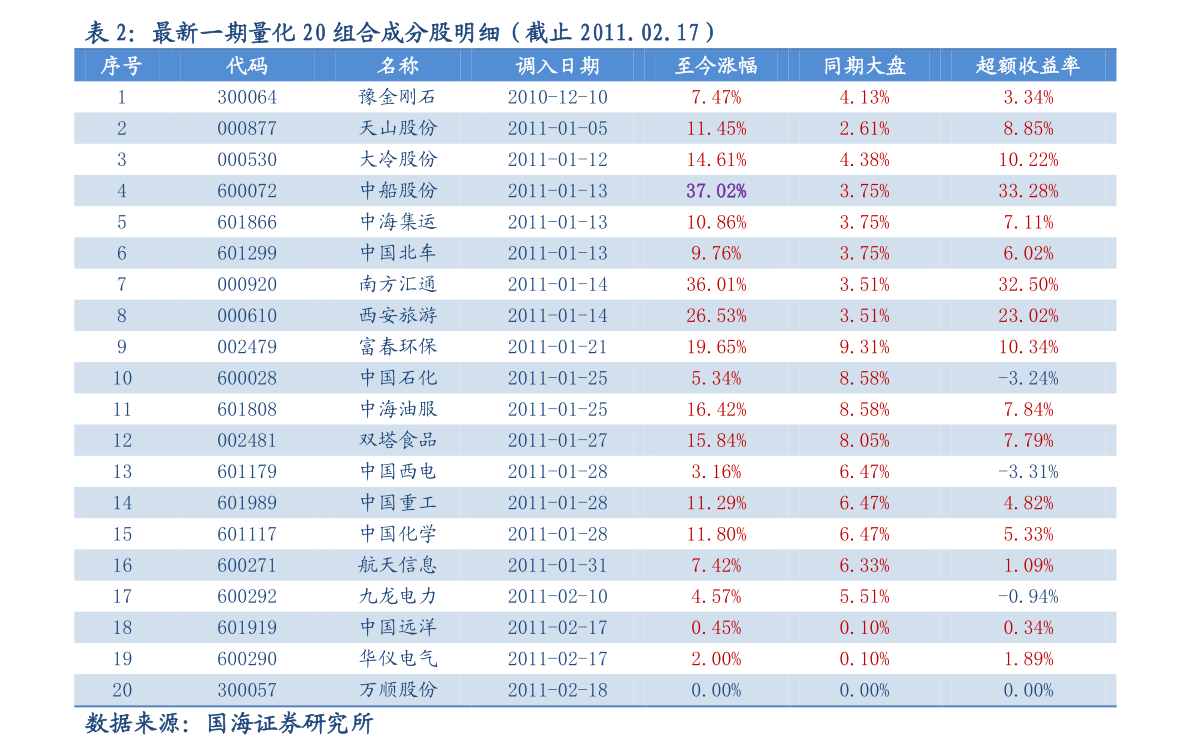

16.本周从股指期货墟市的团体发扬来看,IF、IH主力期货发扬均强于指数,IC主力期货弱于指数,IF、IH主力期货展现升水,IC主力期货展现贴水,IF、IH和IC期货次生动合约均为贴水;IF和IH主力期货的日均总成交量淘汰,IC主力期货日均总成交量添补;邻近交割,IF、IC和IH主力期货合约持仓量均淘汰。

18.本周,IC、IF和IH模仿齐全对冲组合的收益率诀别为0.20%、-0.18%和-0.13%,IC、IF采用主动生意的对冲政策发扬优于齐全对冲组合,收益率诀别为1.07%和0.16%,IH采用政策发扬略逊于齐全对冲组合,收益率为-0.92%。

19.本年以后,IC、IF和IH齐全对冲组合的收益率诀别为0.29%、-0.28%和0.43%,而采用主动生意的对冲政策IC发扬优于不运用政策,收益率为3.40%,IF和IH发扬略逊于不运用政策,收益率诀别为-0.42%和0.01%。

22.危机提示:以上结果通过史册数据统计、筑模和测算告竣,正在策略、墟市处境产生转折时模子存正在失效的危机。

本网站用于投资研习与切磋用处,假若您的著作和陈说禁止许正在咱们平台映现,请相干咱们,感谢!

ICP备8888888号

ICP备8888888号