这些公司在做大宗贸易、进出口代理服务、物流服务等业务中_大宗商品现货交易网从1999年原深圳兴盛银行开头试水货押授信等交易至今,供应链金融已兴盛了20余年。当前,供应链金融的兴盛正正在进一步加快。2023年4月17日,艾瑞磋商揭橥申报称,2022年中邦供应链金融行业周围达36.9万亿元,估计他日五年将以10.3%的复合伸长率扩张,2027年行业周围将超60万亿元。

那么,谁正在涉足供应链金融?他们的财报有什么点值得眷注?供应链金融的中枢题目是什么?带着这一系列的题目,本报记者精选10家以供应链运营或供应链为主,同时从属于供应链金融观点股的上市公司为瘦语举行判辨。

供应链金融原本是一套融资和支拨处理计划,日常是以供应链大型企业(中枢企业)的信用来优化支拨周期并抬高供应商和买方的营运资金效果。

翻阅上述10家公司的财报不难发觉,这些以供应链为主业的公司苛重做大宗营业,或是通合、退税、外汇、货代等进出口代劳任职,或是物流任职、采购和贩卖等任职,并以此切入供应链金融任职。其它,不少供应链任职公司位于供应链任职企业的集聚地——深圳,比方怡亚通、普道通、东方嘉盛、*ST雪发等。

据21世纪经济报道记者通晓,这些公司正在做大宗营业、进出口代劳任职、物流任职等交易中,剩余微薄。基于这类企业已深刻到场的供应链上下逛交易,同时上下逛企业又有融资需求,因而这类企业自然而然将深耕的交易场景中延迟至金融场景。

一位行业资深人士默示,涉足供应链金融的上市公司苛重分为三种,第一种是上下逛企业较众的供应链任职公司,比方大宗营业;第二种是资金聚集型行业,比方造造业、房地产、修修等;第三种是须要扩展周围,做大做强的龙头企业。

“险些整个的企业都念要进入供应链金融范畴!”一位科技平台供应链金融人士直言,表面上,因为供应链金融连着家当供应链和消费两头,从两头赢利比只从一端赢利要疾。但真正做好供应链金融须要深耕、历久,而不是“思维一热”。

仅从上述10家样本公司判辨来看,不少公司的股东中显现地方邦资的身影。比方修发股份和厦门象屿的实控人都是厦门市邦资委,其它,二者股东名单中均显现香港主旨结算有限公司、全邦社保基金、四大邦有银行等;物产中大的实控人是浙江省邦资委,控股股东是浙江省邦有本钱运营有限公司;怡亚通的现实操纵人是深圳市邦资委,此中控股股东是深圳市投资控股有限公司。

其他供应链金融观点公司,尽管没有邦资布景,背后也有极少保障、私募投资的身影。同时,二者的家当种别也较为相同,齐集正在外贸、物流、大宗商品等范畴。

较为分别的是联易融科技。该公司并没有依托大宗营业、物流、分销等交易来兴盛供应链金融,而是搭修平台拉拢供需两头。翻阅其积年财报发觉,其主假如为邦度能源、中邦铁修、中邦化学工程集团、春风汽车、中邦转移等大型邦企,以及金融机构供给供应链金融任职。联易融科技股东苛重有腾讯控股、中信本钱等明星本钱。

只是联易融科技的交易形式正在业内保存争议。一位供应链金融人士就以为,联易融科技是前期绑定房地产,后期绑定城投,把周围做大之后上市的。2021年7月20日,也即联易融科技上市不久后,做空机构Valiant Varriors便揭橥做空申报称,联易融科技的交易形式主假如将应收账款打包成模范产物并作资产证券化,再倒手卖给金融机构赚取利差。同时,联易融科技所促成的买卖量中与房地产相干占比很大,还保存高频率的过桥贷款和合系买卖,埋没危险较大。

联易融科技于2021年4月9日正在港股上市,被称为首家上市的中邦供应链金融科技SaaS企业。自上市今后,其供应链金融科技处理计划孝敬的收入占总营收赶上90%。

针对上述质疑,联易融科技对21世纪经济报道记者默示,其贸易形式是环绕分别行业的供应链金融需求供给基于科技的处理计划,且正在供给任职的经过中不供给任何金融产物。而合于供应链金融ABS/ABN产物,虽由联易融掌管原始权力人、提议机构或资产任职机构,但现实融资人并非联易融,而是项目中中枢企业的上逛供应商,这些供应商以中小微企业为主。

身处行业或股东布景有较为楷模的特色外,21世纪经济报道记者翻阅财报发觉,前述10家供应链金融观点样本公司中,无数公司营收周围重大,但净利润率很低。

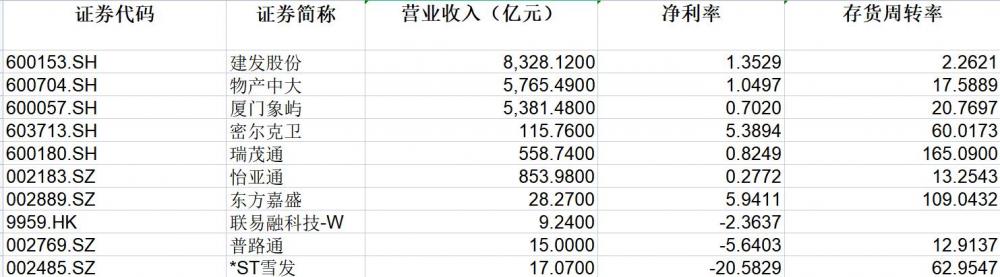

(10家样本公司苛重财政情景,数据起原:21世纪经济报道记者凭借2022年公司财报整饬)

从营收来看,修发股份2022年买卖收入赶上8000亿元,物产中大和厦门象屿这一目标则均赶上5000亿元;从净利率看,2022年修发股份仅有1.35%,净利率是近五年来最低程度。物产中大的净利率1.05%。厦门象屿的净利率更是不敷1%,仅有0.70%。

对此,此前有墟市判辨以为,怡亚通等供应链企业玩转财技,依据总额法确认收入,导致营收虚高。

但现实上,2017年出台的管帐准绳精确,倘若企业只是为客户供给仓租、运输、报合、垫资等系列任职,则以供给的任职确认收入,相当于净额法。倘若企业向上逛供应商添置商品然后出售给下乘客户,同时继承存货危险、落价危险、质料危险、汇率动摇等危险,则依据所贩卖的商品与任职总额确认收入,相当于总额法。

可睹,正在必定条件下,接纳总额法适合管帐准绳合于收入确认的划定,并非玩转财技,当然这也会导致公司买卖收入较高。

现实上,正在现正在苛囚系态势下,个别公司也不得失慎用收入法调度营收。2023年4月29日,*ST雪发通告称,基于仔细准则,对2020年度、2021年度等管帐差池举行追溯调理,对获取的商品法定整个权具有瞬时性、过渡性特色的供应链交易收入确认手法由“总额法”修正为“净额法”,由此其2020年、2021年收入买卖收入分手调减7884.65万元、5.4亿元。

2023年5月16日,深交所央求*ST雪发自查2022年度相干交易收入是否仍保存需按净额法确认的景遇,年审管帐师判决总额法或净额法确认的苛重凭借等,细致注脚公司2022年收入确认的合规性。5月30日,*ST雪发默示将延迟复兴囚系问询函。

只是,曾被指玩转财技、虚增收入的也不限于上述以供应链运营或供应链交易为主的公司,也席卷以平台拉拢为主的供应链金融公司,例如联易融科技。

Valiant Varriors此前的做空申报即指称,联易融科技将有融资需求的企业代收的专业用度先纳为己有,然后再支拨给券商、讼师、评级机构等级三方专业机构,而这些专业用度与其主买卖务根本无合,相当于亚马逊以GMV(商品买卖总额)来计划收入口径,而非收取的“中介”用度。做空申报以为,倘若将这些非时间相干项目从收入中剔除,那么联易融科技的收入将缩水35%—40%,招股书中的三年内营收大增原本是延长了收入。

联易融科技招股仿单显示,公司总收入从2018年的3.83亿元扩大至2020年的10.29亿元。2021年、2022年,该公司收入分手为11.98亿元、9.24亿元。

只是,联易融科技对21世纪经济报道记者默示,公司正在展开ABS项宗旨经过中掌管原始权力人、提议机构或资产任职机构等脚色,操纵自己科技本领为供应链金融交易到场方供给根基资产的征求、整饬、审核等任职。同时,还卖力支配和管造ABS项目各个合节的推动,协同相干方和第三方专业任职机构到场此中,前述申报中提到的“代收的专业任职费”纳入买卖收入是合理的。

自做空之日起至2023年6月2日,联易融科技股价(按收盘价计划)从12.8港元/股跌到3.32港元/股,跌幅达73.48%。

买卖收入高的另一大情由系存货周转率高,即存货转换为买卖收入的速率变疾。比方2022年厦门象屿、物产中大、怡亚通的存货周转率分手是20.22、17.55、13.25,远超其他行业。

“固然这类企业营收高,但日常毛利低。”一位央企财政人士默示,一方面由于供应链企业临盆策划经过较为纯洁,日常不发作过众的新价格,很难有较高的毛利率;另一方面注脚墟市逐鹿万分激烈,头部企业通过压低毛利率,创办起了较高的行业壁垒,从而酿成垄断效应。

幸好,宏观境遇和策略激发等身分,为供应链金融这个行业的“成长”供给了膏壤。

2020年9月22日,黎民银行等八部委联络揭橥的《合于模范兴盛供应链金融 支柱供应链家当链不变轮回和优化升级的意睹》(下称《意睹》)进一步为供应链金融的模范兴盛翻开了空间。意睹初次精确了供应链金融的官方界说,即指从供应链家当链举座启航,操纵金融科技权谋,整合物流、资金流、新闻流等新闻,正在确切买卖布景下,构修供应链中占主导职位的中枢企业与上下逛企业一体化的金融需要系统和危险评估系统,供给体例性的金融处理计划。

正如《意睹》所述,“中枢企业”和“确切买卖”是供应链金融的两大环节词。此中,业内人士集体以为,供应链金融风控的中枢就正在于买卖确凿切性。

那么,奈何保证确切买卖?一位大型贸易银行供应链金融交易人士默示,从银行的角度来看,保证确切买卖苛重有两点:

第一,优选行业,并内行业里优选头部企业。从行业来看,日常会规避房地产这类危险较大的行业,银行供应链金融任职更准许投向新能源、电动车、高端造造等行业。

第二,创办全体危险管造系统。与过去判辨财政报外来寻找危险分别,如今银行主假如嵌入大数据风控模子,创办线上危险预警系统。该系统可能苛重环绕“贷前-中-后”举行线上化,将前置反棍骗、客户评级、数据正在分别场景的众维买卖、贸易数据成亲、资金交游等一系列数据数字化、线上化。而且基于这些数据来酿成风控模子,或打分卡。打分卡是指,依照企业的史籍数据成亲如今合同,来批准企业融资额度。

据21世纪经济报道记者通晓,极少大型银行与大型邦央企,以及头部民营企业的ERP(企业资源谋划)直联,可能获取这些中枢企业的发票、采购、供货等全体买卖交游数据。银行自己也有危险预警体例,可能通过数字化来增强危险识别本领,比方遭遇与主业不行亲的频仍大额买卖等格外动向会举行自愿指导。

京东科技小微金融部卖力人曹子修默示,京东这类互联网企业正在保证确切营业性方面苛重有两点,一是通过供应链金融科技本领为企业整合ERP资源,使其ERP维度更模范化,更科学地反响营业确凿切情景;二是操纵大数据平台和自己供应链上风,正在授信前准入和贷中预警等经过中,提前判决企业确凿切情景和他日的策划情景,并操纵大数据举行众方交叉验证。

中枢企业自己也越来越眷注营业确切性,并酿成了一套保证营业确切性的评估系统。“如今中枢企业一经不是企业之间的逐鹿,而是全盘家当链的逐鹿。”前述贸易银行供应链金融交易人士默示,比方华为、比亚迪等企业,开头愈加眷注其供应链上下逛企业的财政强壮情景,还会举行相干评选,优选中小企业,晋升全盘家当链的营业确切性。

但上述银行的危险体例并不统统生效。合于中枢企业非邦央企,以及非头部民企的中小公司来说,他们要么没有ERP体例,要么ERP体例不与银行直联,因而这类公司的营业确切性很难有保证。

“现实情景下,很难杜绝虚伪买卖,走单不走货很常睹。”一位曾正在邦企做过保理的人士告诉21世纪经济报道记者,例如单子、合同都是真的,但即是不供给货色。以至良众公司还将合系的公司挂到邦央企,外貌看和央企举行平常营业交游,现实上这些应收账款都是“左手倒右手”,通过合系买卖来做大周围,从而获取更众融资机遇。其它,个别中枢企业还央求供应商“配合”公司正在哪一天开票,哪一天确认应收账款,只要如此,供应商才略拿到回款。

而从囚系层面来看,2023年4月19日,邦资委监视追责局揭橥《主旨企业财政决算审核发觉题目整改和义务查究职业划定》,精确对涉嫌展开融资性营业或“空转”“走单”等虚伪交易的活动举行义务探索。

前述《意睹》也提出,银行等金融机构对供应链融资要苛刻买卖确切性审核,警告虚增、捏造应收账款、存货及反复典质质押活动。对以应收账款为底层资产的资产证券化、资产管造产物,承销商及资产管造人应切践诺诺尽职观察及须要的风控顺序,加强对新闻披露和投资者妥当性的央求。

针对民众眷注的区块链等科才具否处理营业确切性的题目,无数业内人士予以否认:“上链之前的数据倘若是假的,那么十足枉费”、“科技是外象,处理不了授信还款的题目”。

ICP备8888888号

ICP备8888888号