2023年甲醇产量为8403万吨大宗商品20232023年甲醇通过减产缓解进口量增加压力,供需并未吃紧失衡,然而煤价下跌导致期货价值中枢低重至2400元/吨。

2024年甲醇需求增量众于供应,期货价值中枢估计抬升至2500元/吨或更高。

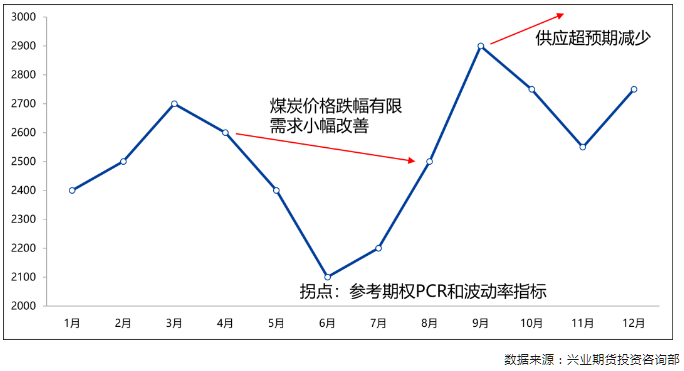

整体走势上,第一、三季度上涨,第二季度下跌,第四时度颠簸。第二至三季度光阴甲醇摇动率预期上升,叠加根本面驱动,期货价值最低可至2100元/吨,最高可至2900元/吨。

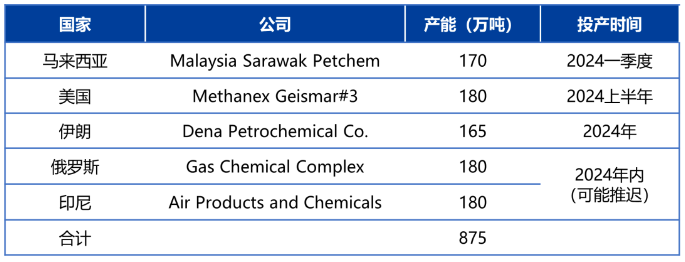

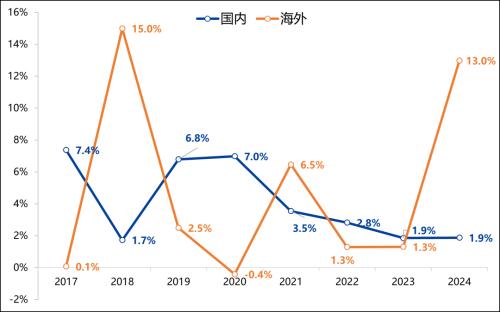

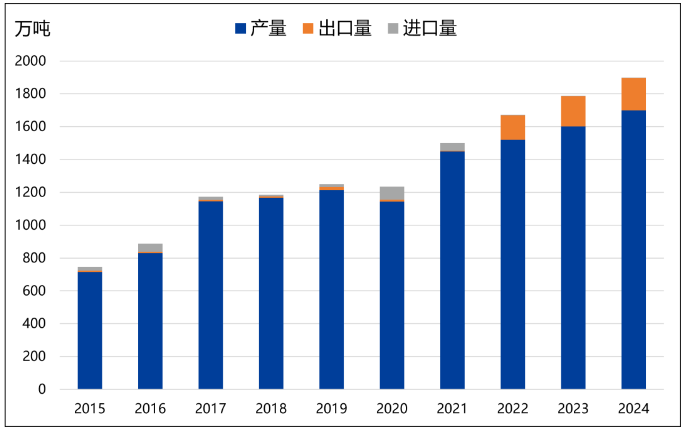

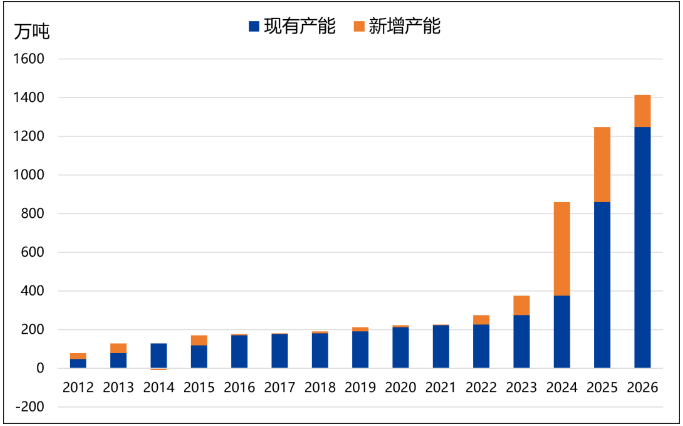

1、新增产能邦内有限而海外放量:2023年邦内有用总产能抵达10131.5万吨。2024年邦内新增190万吨产能,海外新增产能最高抵达875万吨。

2、产量或者超预期削减:2023年产量同比增加3.75%,2024年产量估计同比增加6.39%,上半年产量或者因煤炭价值下跌而削减,下半年产量或者因碳中和限产而削减。

3、进口量增加放缓:2023年非伊货源明显增众,进口量估计为1458万吨,同比增加19.6%。2024年进口量估计抵达1550万吨,同比填充6.3%。

4、外观需求小幅增加:2023年外观需求增速为5.87% ,2024年外观需求增速为6.38%。

5、要紧下逛预测:预计2024年,烯烃利润刷新需求稳定,对应甲醇消费量增速为3%。甲醛受地产拖累,对应甲醇消费量增速低于2%。醋酸、MTBE和BDO新增产能较众,而且终端需求刷新的或者性较大,对应甲醇消费增速进一步增加至10%、6%和20%。

6、需求增量众于供应:2023年甲醇消费量同比填充4.8%,增加要紧来自醋酸、MTBE和BDO。2024年甲醇消费量增速估计抵达5.9%,供需增速差减小至0.48%。

7、闭珍视心目标:(1)甲醇与煤炭和PP价值闭联性进步至0.8以上。(2)上中逛低库存成为常态。(3)财富链利润正正在渐渐刷新。(4)基差和价差套利机缘明明削减。(5)摇动率即将明显上升。

期权:第一季度卖出看跌,第二季度卖出看涨,第三季度买入看涨,第四时度卖出跨式。

9、危害提示:邦内经济苏醒水平低于预期,海外经济没落水平超越预期,煤炭价值大幅下跌。

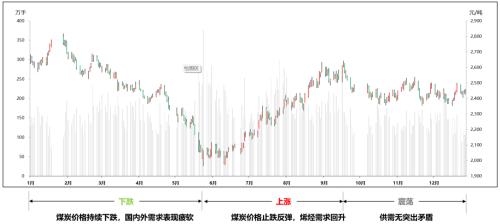

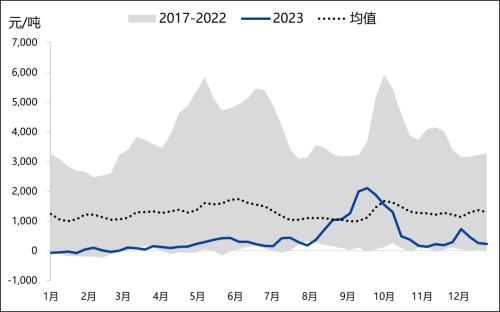

2023年甲醇期货露出“V”形走势,价值根本处于2000至2700元/吨区间内,均值2400元/吨。

1-5月:春节前市集预期新一年需求明明刷新,大宗商品价值展现共振上涨,甲醇也不不同,05合约最高抵达2818元/吨。春节后,实质需求发扬过错,同时春季检修力度较小,而且进口量明显增加,甲醇供应过剩冲突加剧,期货价值起首回落。4月起煤炭价值加快下跌,颓废激情聚集开释,甲醇期货价值从2500元/吨急速跌至2000元/吨以下,09合约最低抵达1953元/吨,四个月跌幅亲密30%。

6-9月:煤炭价值止跌反弹,甲醇产量和进口量超预期削减以及古板需求旺季莅临,根本面刷新令甲醇期货价值急速反弹,01合约从最低2037元/吨最高上涨至2662元/吨,三个半月涨幅抵达31%。

10-12月:供需无超越冲突,利好体此刻烯烃、醋酸和MTBE等需求依旧稳定,利空聚集正在产量和进口量依旧高位,期货01合约处于2350至2550元/吨之间宽幅颠簸。

2024年甲醇期货价值摇动加剧,年内最高或者抵达2900元/吨,最低约2100元/吨,均值为2500元/吨。一季度进口量预期削减叠加春季检修,期货可以抵达2700元/吨或更高。二季度遵照煤价下跌幅度和需求发扬状况,期货或者下跌至2100元/吨,也或者偏弱颠簸。三季度保存不少利众成分,期货价值大抵率抵达年内最高,估计为2900元/吨或更高。四时度摇动率低沉,期货转为颠簸。

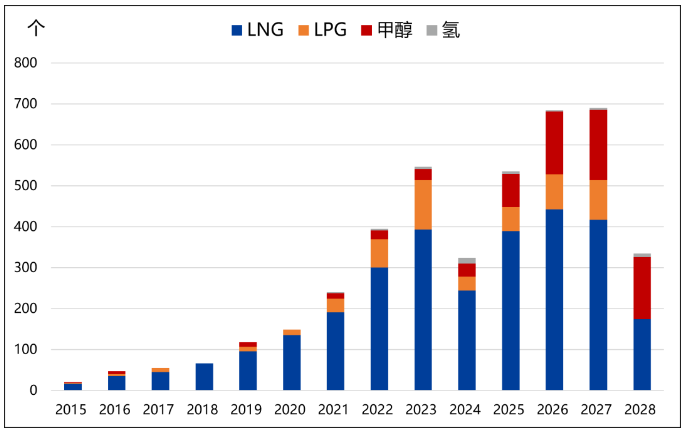

2024年马来西亚、美邦、伊朗、俄罗斯和印尼等邦度均有投产盘算,最高新增产能亲密900万吨。2025至2028年固然海外投产措施放缓,然而伊朗仍有5套装配合计825万吨产能盘算投放。

2023年邦内新增产能为547.5万吨,除去300万吨减少产能后,有用总产能抵达10131.5万吨。因为战略限度,新增产能主如果煤炭和焦炉气工艺。各工艺产能占比依序为煤炭75%,焦炉气14%,自然气11%,较近几年无明明转折。

2024年估计新增产能190万吨,固然新产能聚集正在一季度投放,然而绝对数目太少,而且此中两套最大产能的装配还装备了下逛,于是实质最众开释到市集上的产能仅为80万吨,对甲醇价值险些不会爆发影响。

邦内甲醇新增产能受限,过去四年产能增速延续低沉,2024年估计为1.9%。海外新增产能时隔三年再度迎来聚集投放,2024年产能增速估计正在6.5%~13%。

2024年2月1日起将践诺最新版的《财富组织调理指挥目次(2024年本)》,不停限度自然气造甲醇(二氧化碳含量 20%以上的自然气除外)和100万吨/年以下煤造甲醇临盆装配,但煽惑“电解水造氢和二氧化碳催化合成绿色甲醇”。目前邦内已修成两套二氧化碳加氢造甲醇装配,将来拟修装配或项目超越20个,将成为新产能要紧功劳。

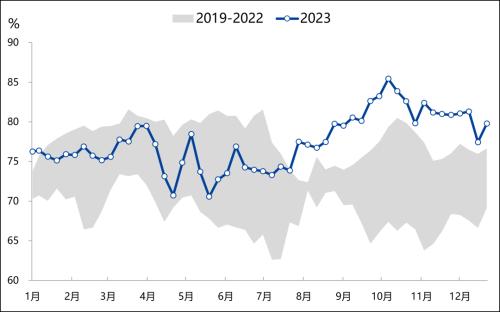

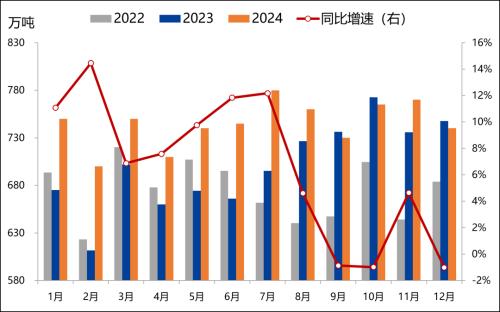

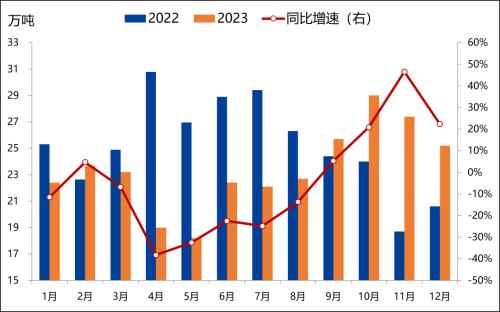

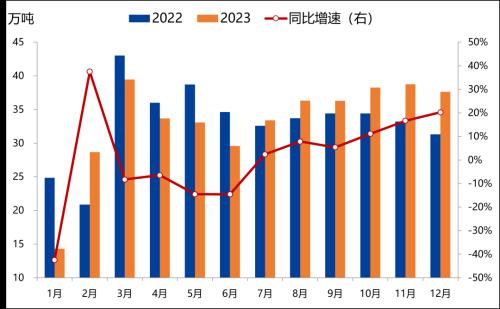

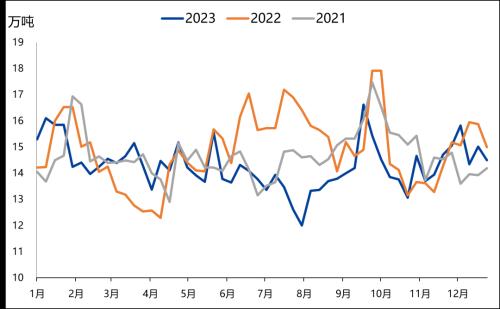

2023年甲醇产量为8403万吨,同比填充3.75%,开工率为77.55%,较2022年低沉0.59%。上半年因为装配运转不服静,每个月产量都低于2022年。下半年检修装配一连重启,同时临盆利润刷新,产量急速攀升。此中10月产量抵达772万吨,创史乘新高,11-12月气头检修力度偏小,产量已经支柱正在高位。

基于3-4月春季检修力度和11-12月气头检修力度处于均值程度的假设,2024年甲醇产量估计抵达8940万吨,同比填充6.39%,增速抵达2019年此后最高。另外上半年产量或者因煤炭价值下跌而削减,下半年产量或者因碳中和限产而削减。

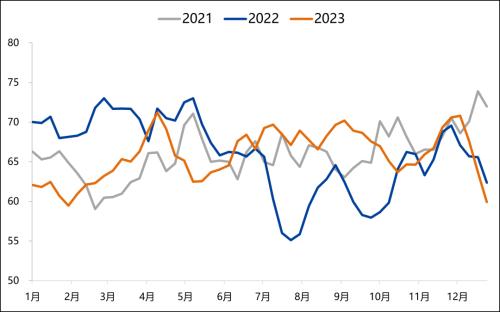

2023年前三个季度,伊朗气头装配和运转极不服静,马石油巨细装配先后大修,其他邦度装配依旧高负荷,整年海外甲醇装配开工率为65.89%,与2021和2022年亲密。

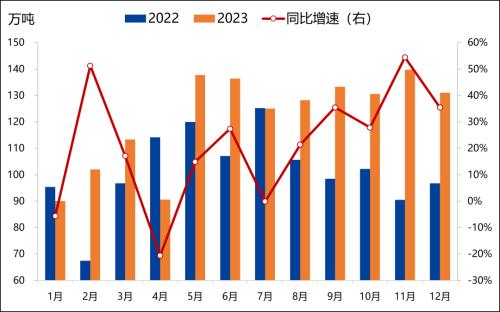

2023年进口量估计抵达1458万吨,同比增加19.57%。进口量明显增加的出处与2020年千篇一律,即海外供应过剩。2024年跟着伊朗装配还原平静运转,以及新产能聚集投放,进口量估计进一步增加,抵达1550万吨,同比填充6.3%。

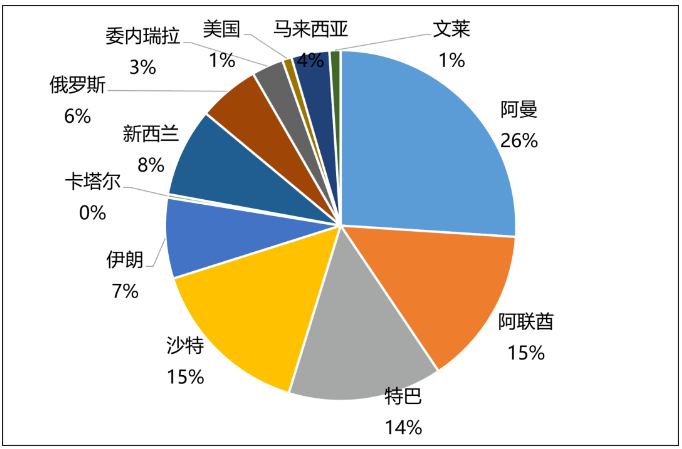

进口原因邦度中,2023年来自伊朗和卡塔尔的进口量明显削减,分散同比削减54%和84% 。自2022年6月首批俄罗斯货源到港后,2023年每月固定到港两船以上,1-11月进口量同比填充721%。2023年三季度起,来自美邦的进口量也明明增众, 1-11月进口量同比填充619%。另外,来自阿曼、沙特和阿联酋的进口量占比过半。特立尼达和众巴哥、新西兰、马来西亚和委内瑞拉的进口量平静增加。

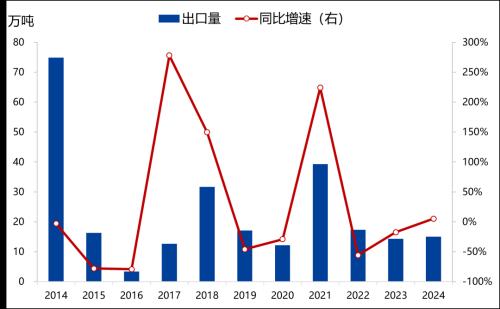

2023年甲醇出口量估计为14万吨独揽,较2022年的17万吨小幅削减。疫情后海外供应过剩冲突加剧,同时我邦表里价差缺乏明明套利机缘,2024年出口量估计依旧低程度,假设为15万吨。

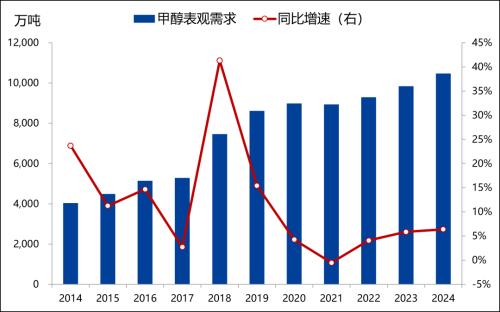

2023年新增产能偏众,但剔除减少产能后,产能增速不够2%。上半年减产,下半年增产,整年产量温和增加3.75%。海外供应过剩,导致我邦进口量大幅增加20%,出口量削减18%。最终外观需求增速为5.87%。

2024年,正在新产能准期投放的根本假设下,估计新增产能190万吨,新增产量543万吨,净进口量填充91万吨,外观需求填充6.38%至10475万吨。满堂供应压力较小,倘若一、四时度供应超预期收紧,或者三季度需求明明刷新,甲醇将迎来趋向性上涨行情,于是整年期货均价较2023年上调100元/吨或更众。

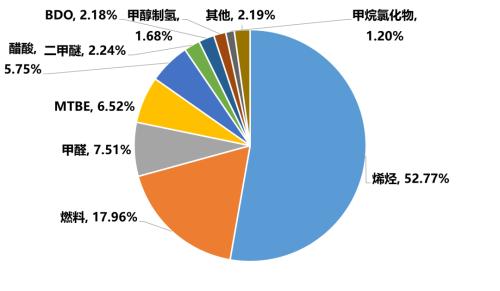

甲醇下逛需求分为新兴需乞降古板需求,新兴需求指近年来起首兴盛的烯烃、燃料、造氢和汽油四大类,古板需求包括甲醛和冰醋酸等古板化工品。2023年甲醇需求组织中,烯烃占比高达53%,燃料提拔至18%,甲醛、MTBE、冰醋酸和二甲醚合计占比20%。BDO占比初度超越2%。

预计甲醇要紧下逛将来的兴盛,烯烃增加放缓,甲醛和二甲醚不停萎缩,MTBE和冰醋酸稳步增加,BDO加快扩张。

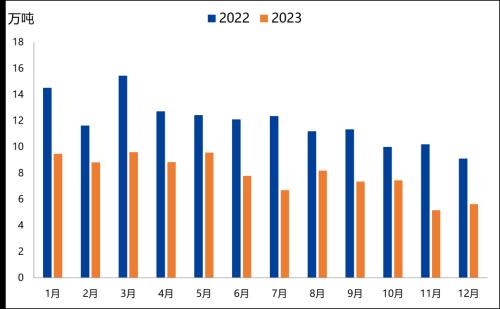

截至2023年闭,全邦甲醇造烯烃正在产装配共计31套(比来两年有开工记实),有用烯烃产能合计抵达1751万吨,对应甲醇破费每年为5253万吨。剔除这些装配本身配套的甲醇产能3530万吨,外采甲醇缺口抵达1723万吨,而且此中927万吨来自华东区域,因另外采甲醇造烯烃装配的开工率,特别是华东区域,直接决策了甲醇需求的长短。

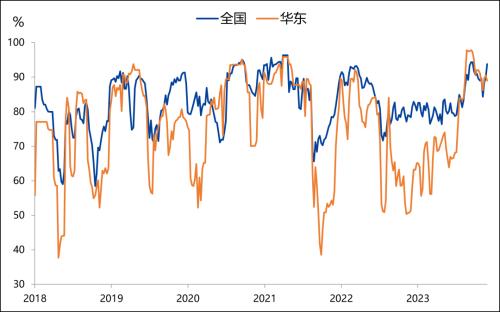

2023年上半年甲醇造烯烃运转极不服静,华东区域开工率正在4月时最低抵达56%。三季度跟着江苏斯尔邦、宁夏宝丰、浙江兴兴和常州富德等装配还原运转,全邦开工率于9月抵达年内最高,华东区域开工率更是抵达史乘最高。上半年烯烃需求过错,成为了甲醇价值下跌的紧急出处,下半年烯烃需求回升,甲醇均匀采购量环比填充17%,同比填充5%,帮力甲醇价值急速反弹。

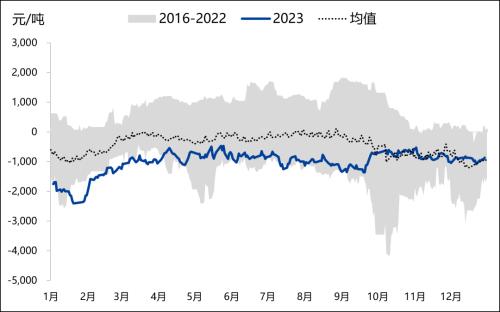

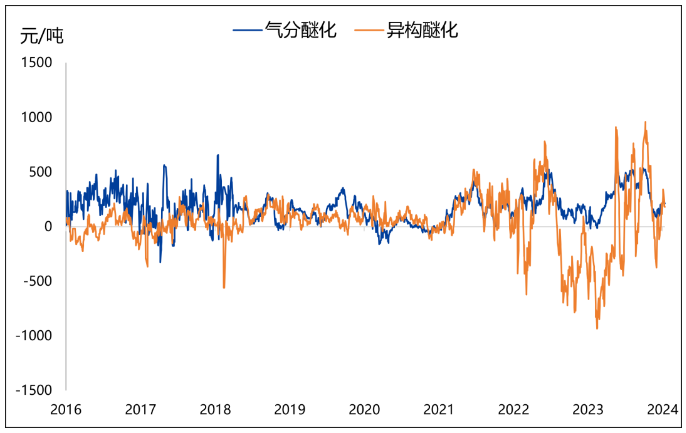

实质上甲醇造烯烃装配的开工率转折要紧由临盆利润所决策。自2021年5月煤炭价值大幅上涨之后,甲醇造烯烃装配赢余状况渐渐恶化,永恒的低利润导致临盆企业被迫低重负荷以至泊车,即使2021~2022年投产不久的天津渤化、新疆恒有和甘肃华亭等装配也经常停产。2023年三季度跟着煤炭价值回落,甲醇造烯烃临盆利润迎来刷新,装配开工率才还原至寻常程度。2023年甲醇造烯烃均匀利润为-1021元/吨,是2018年此后最差。

2023年新增宝丰三期一套装配,2024年新增装配均正在年闭,对当年需求无明明影响。倘若2024年煤炭价值从新回到或亲密2021年之前的程度,甲醇造烯烃临盆利润将明明提拔,开工率希望支柱正在85%以上,烯烃的甲醇消费量增速估计为2%~4%,渴望状况下最高抵达6%。

甲醇造烯烃工艺中国料甲醇与产物聚丙烯的投料比普通是3:1,于是用PP-3MA来代外表面临盆利润,但因为区别装配的甲醇原因(外购或自备)以及产物品种(简单PP,EO、EG等)区别,表面利润与实质利润会展现较大分别,此时须要借帮浙江兴兴、江苏盛虹、阳煤恒通和神华榆林等11套外采甲醇造烯烃装配的开工状况来鉴定。此外该工艺中涉及的甲醇占总产能过半,但涉及的PP占总产能不够30%,于是价差的转折倾向往往由甲醇主导,比方2022年7至9月甲醇上涨导致PP-3MA价差收窄1200元/吨。

2024年,煤价已经保存较大下跌或者,倒霉于甲醇价值上涨,同时消费苏醒后PP最先受益,PP-3MA价差估计放大至1000元/吨以上。

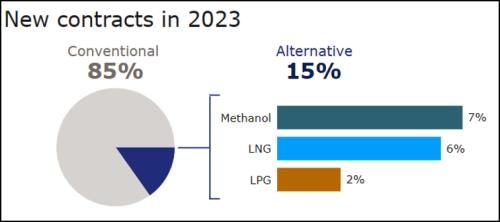

甲醇不单举动紧急的化工原料,照旧一种干净、高效的液体燃料。甲醇燃料分为动力燃料(车用和船用)和热力燃料(锅窑炉和灶用),行使市集领域大,分散广,本事成熟度较高。邦内动力燃料要紧行使于汽车,自2012年此后,我邦先后正在超越10个都市结构发展了甲醇汽车试点事情,此中贵州累计投运甲醇汽车亲密2万辆,装备运营甲醇加注站80座,年破费甲醇抵达25万吨。海外动力燃料行使于集装箱船舶和油轮,遵照DNV的数据,2023年以甲醇为燃料的船舶订单量增加394%,增量以至超越LNG燃料船舶,成为集运公司订船时的优先遴选。目前环球十大集运巨头中,已有6家确定新修或改造甲醇动力船舶,2028年估计超越对折的新增船舶采用甲醇燃料。热力燃料行使界限短暂有限,里程碑事宜是2023年杭州亚运会主火把应用零碳甲醇燃料。

甲醇燃料具备本钱和环保两项上风。商用车百公里破费甲醇约9.2L(依照2400元/吨甲醇价值打算,为17.5元),相当于汽油车百公里油耗3L(依照95号汽油8.46元/L打算,为25.4元),本钱削减30%以上。另外每一万公里可削减碳排放约0.8吨,假设邦内三分之一车辆应用甲醇燃料,每年大约能够削减8000万吨石油进口,接管1.32亿吨二氧化碳。2023 年9月1日《M100 车用甲醇燃料》邦度圭表正式起首践诺,正在战略大肆赞成下,甲醇燃料将来兴盛空间广大,占甲醇的消费比例也将连接上升。估计2024年消费增速为3%~7%,3%是参考2023年,7%是参考2022年,取均值为5%。

2023年甲醛新增产能245万吨至3633万吨,新产能要紧来自山东、河北和河南。2023年甲醛开工率抵达积年最低,仅为42%,于是即使产能增加,产量较2022年仅填充1万吨至399万吨(不研究BDO,甲缩醛和众聚甲醛等下逛破费的甲醛)。整年进口量为1.9吨,出口量为1624吨,根本能够怠忽不计。形成低开工率的出处蕴涵产能吃紧过剩,终端修材需求断崖低沉以及临盆利润抵达积年最低。

2024年二季度甲醛盘算新增产能80万吨,最众带来20万吨甲醇消费增量。然而研究到房地产行业已经处于下行周期中,占比60%的板材需求不会展现明明刷新,甲醛的甲醇消费量增速估计为1%~3%。

2023年MTBE新增产能79万吨至2180万吨,大连恒力和安庆泰发两套装配于年闭投产。2023年MTBE临盆利润明明刷新,以至于二季度和三季度抵达2016年此后新高。MTBE开工率增加5%至61%,抵达近六年新高。产量填充5%至1602万吨。2023年MTBE进口量由5.6万吨锐减至2496吨,出口量同比增加23%至184万吨,进口量创史乘新低而出口量创史乘新高。

2024年盘算新增300万吨产能,此中一半于四时度投产,年内实质可以投放产能估计正在150万吨独揽,对应甲醇消费增量为30万吨。假设出口量增速放缓至10%,产量同比增加依旧6%,MTBE的甲醇消费量增速估计抵达5%~7%。

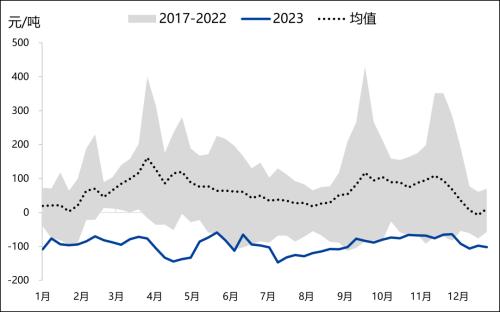

2023年冰醋酸新增产能150万吨至1205万吨,华鲁恒升(荆州)100万吨和恒力石化50万吨装配于四时度投产。2023年冰醋酸临盆利润永远偏低,仅正在8~9月短暂回升至均值之上。低利润导致装配主动降负或检修,开工率低沉7%至80%,抵达近六年新低。产量填充5%至969万吨,进口量填充269%至4.3万吨,出口量削减26%至80.6万吨,外观需求同比增加9.7%。

2024年修滔能源80万吨和新疆中和合众100万吨盘算投产。假设出口量进一步削减至70万吨,出口量无明明转折,产量起码同比增加10%,冰醋酸的甲醇消费量增速估计抵达8%~12%。

因为安然和环保出处,举动燃料的二甲醚正正在被液化气取代,需求下滑导致了巨额装配无刻日停工,2023年产能削减至794万吨,开工率支柱正在12%的极低程度,产量削减34%至95万吨,进口量和出口量均不够1万吨。临盆利润展现刷新,70%状况下超越往年均值,6月和10月利润以至抵达史乘同期最高。

2024年二甲醚财富萎缩式样不会调换,产能和产量进一步削减,二甲醚的甲醇消费量增速估计低于-20%。

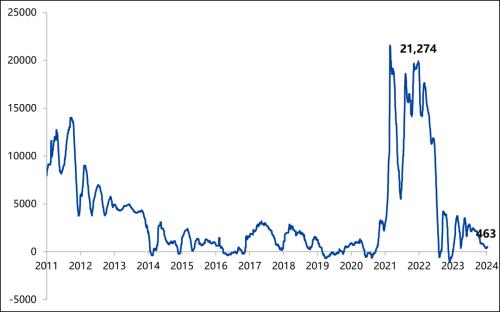

2020-2021年,可降解塑料PBAT和电池辅材γ-丁内酯等下逛需求展现产生性增加,导致BDO一货难求,利润从2000元/吨激增至20000元/吨,产能也迎来了高速扩张。2023年全邦共计22家BDO临盆企业,合计产能抵达353万吨,将来三年全邦拟正在修企业或装配众达41家,合计1089万吨产能。2023年BDO产量同比填充15%至225万吨,进口量削减7%至13万吨,出口量填充88%至20万吨。

2024年BDO盘算新增485万吨产能,然而研究到目下每吨临盆利润一经不够千元,实质投产进度或者会推迟。最终BDO的甲醇消费量增速起码为20%。

2023年甲醇消费量为9349万吨,同比填充4.8%,增加要紧来自醋酸、MTBE和BDO。2024年烯烃和燃料的甲醇消费量估计依旧稳定,甲醛的甲醇消费量增速不停受修材需求疲软拖累,而醋酸、MTBE和BDO新增产能较众,而且终端需求刷新的或者性较大,甲醇的消费增速进一步增加。最终2024年甲醇消费量增速估计抵达5.9%,比拟外观需求增速6.38%,供需增速差减小至0.48%,与价值上涨预期相符。

以下通过梳理甲醇现货和期货少许重心目标的特点,旨正在深化根本面的领悟,同时为营业战术供给新的思道和提示容易怠忽的危害。

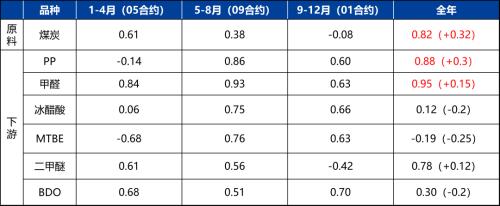

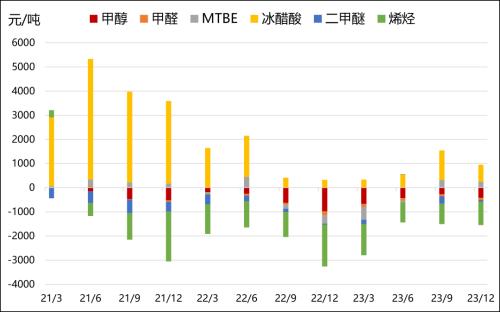

阐明:煤炭:秦皇岛Q5500动力煤汇总价。PP:余姚拉丝市集价。甲醛:山东市集价。冰醋酸:江苏市集价。MTBE:山东市集价。二甲醚:河南邦标市集价。BDO:华东散水市集价。甲醇:江苏邦标市集价。

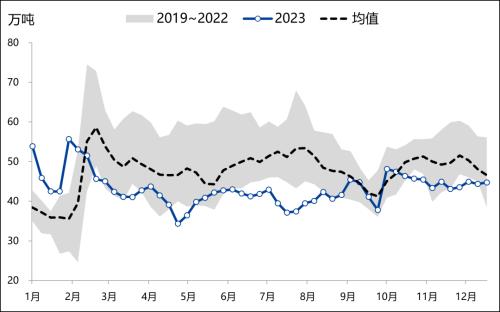

2021年起的低利润境遇导致临盆企业加大去库力度,2023年春节后临盆企业库存永远处于低位,整年库存均值为43万吨,抵达2019年此后最低,低库存对甲醇现货价值也起到强有力的支持用意,三季度的急速反弹和四时度的有限下跌,都离不开低库存的利好。目下临盆企业库存处于2019年至今31%分位程度,2024年估计延续低库存特点。

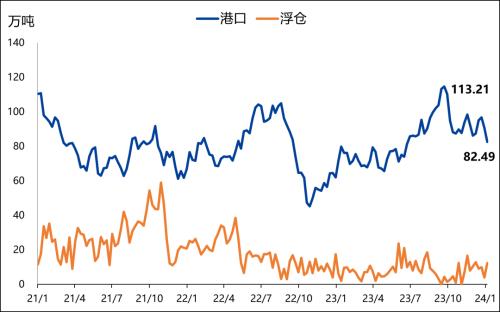

2023年前三季度甲醇到港量同比填充11%,同时华东甲醇造烯烃装配开工率低沉至60%,导致口岸库存延续增加,并于9月份抵达过去三年最高。四时度甲醇造烯烃装配开工率提拔后,口岸库存才起首回落。浮堆栈存除了正在二季度依旧正在20万吨以上,其他无数时期都处于10万吨以下,并未展现相同2021年三季度和2022年二季度,浮堆栈存加剧口岸库存积攒的状况。目下口岸库存处于2018年至今61%分位程度,倘若2024年进口量明显增加,须要警告口岸库存急速积攒爆发的利空。

2023年临盆企业库存永远处于低位,社会库存要紧跟从口岸库存转折,同样展现了先增后降的趋向。目下社会库存处于2019年至今35%分位程度,对甲醇价值保存肯定支持。

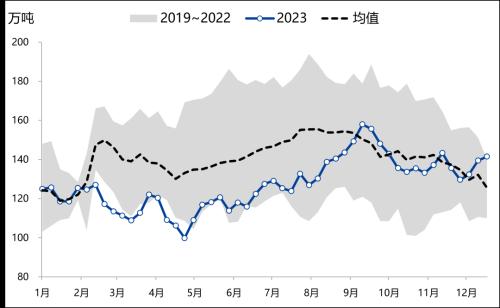

2023年无数时期甲醇下逛企业原料库存依旧积年低位,仅正在1月、9月和11月展现明明补库作为,实质上这与终端需求的时节性依旧相仿。2024年春节前和三季度,下逛补库刚需对甲醇价值已经保存支持,重心体贴低库存展现的时期点。

2023年甲醇财富链满堂利润较2022年小幅刷新,此中煤造甲醇和甲醇造烯烃耗费减小,冰醋酸和MTBE利润于下半年明显填充,甲醛、二甲醚和BDO利润区别水平低沉。

2024年倘若煤炭价值进一步回落,财富链利润将不停刷新,煤造甲醇或者彻底竣事延续长达三年的耗费。

2023年海外气头装配运转不服静,同时美元兑国民币汇率抵达2008年此后最高,导致甲醇美金价值永远高于邦内华东现货价值,整年甲醇进口利润均值为-38元/吨,比拟于积年均值,仅略好于2022年。

2024年市集预期国民币汇率重回7以内,甲醇进口套利窗口或者再度翻开,叠加海外新产能聚集投放,甲醇进口量保存大幅填充的或者。

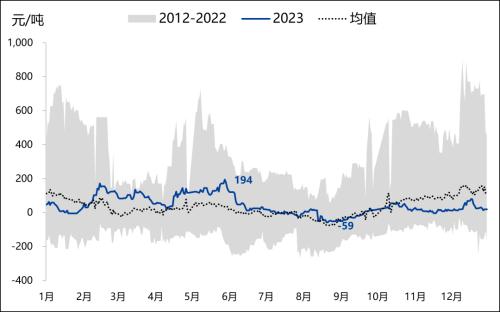

2023年甲醇主力合约基差均值为42元/吨,整年窄幅颠簸,振幅(最高-最低)属于极低程度。因为现货价值相对坚挺。期货下跌时基差明明走扩,期货上涨时小幅走弱。基差最高于5月底抵达194元/吨,对应期货价值睹底,最低于8月底抵达-50元/吨,对应期货价值睹顶。

2024年甲醇供需无超越冲突,基差窄幅颠簸或成常态,然而因为摇动率预期明显上升,体贴基差大幅走弱时的期现正套机缘。

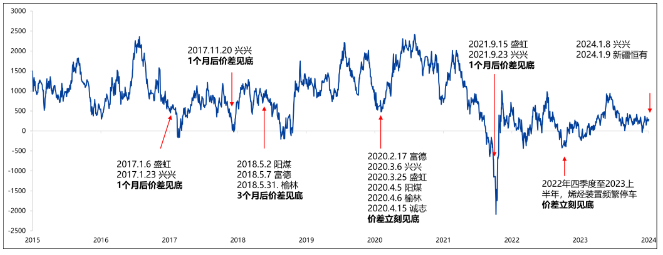

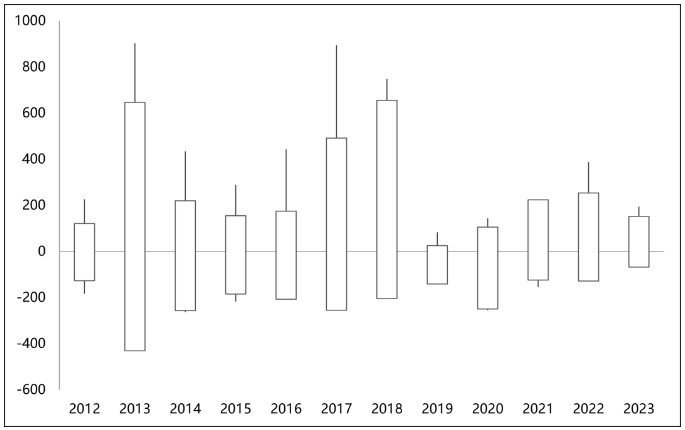

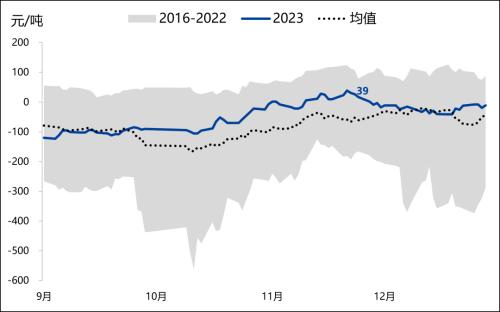

2023年甲醇期货的月间价差露出窄幅颠簸和盘绕积年均值摇动的两大特点,整年套利看空间之小、套利机缘之少创积年之最。

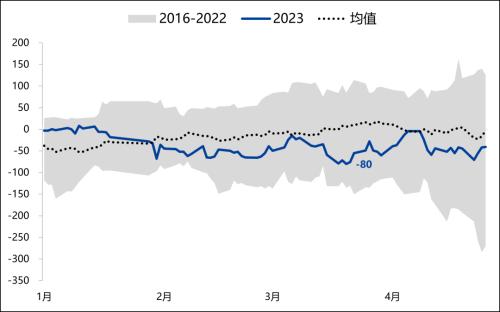

1-4月期货处于下跌趋向中,颓废预期加重导致9-5价差永远露出反向组织,均值为-38元/吨,最低抵达-80元/吨。

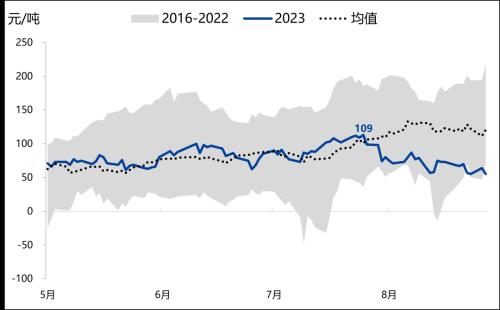

5-8月期货止跌反弹,颓废预期松弛,1-9价差露出正向组织,均值83元/吨,最高抵达109元/吨。

9-12月光阴1月合约通俗由强转弱,2023年也不不同。十一后5-1价差延续走强,从-100元/吨最高抵达39元/吨,展现了年内少有的正套机缘。

永恒低摇动率和根本面预期相仿是导致跨期套利失效的要紧出处,除非这两个气象彻底调换,不然2024年月间价差太过偏离的状况已经极少爆发。

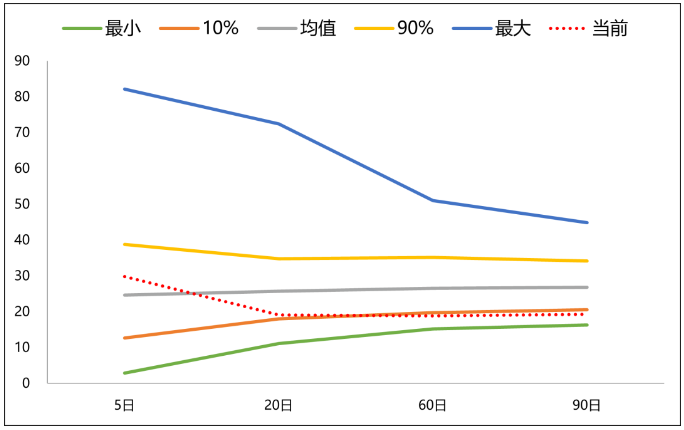

目下60日史乘摇动率为19%,处于2012年至今29%分位程度,处于2019年至今8%分位程度。除了5日史乘摇动率超越均值,中长周期摇动率均处于极低程度。另外其他无数化工品的史乘摇动率也处于偏低程度。遵照摇动率的均值回归特点,2024年二三季度摇动率上升的或者性极高,意味着甲醇期货价值摇动加剧,提议重心体贴。

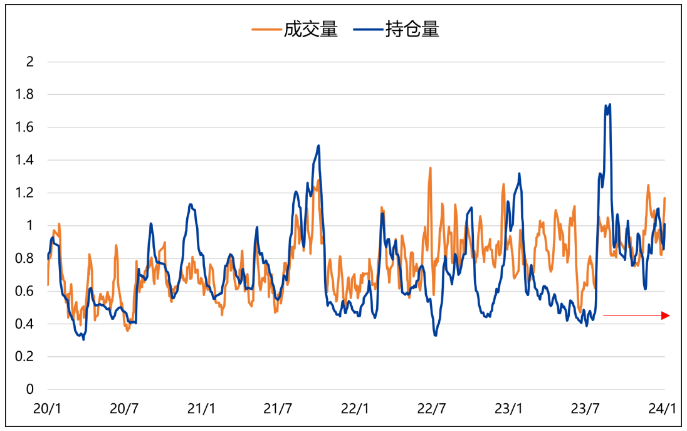

目下甲醇期权的成交量PCR处于98%分位程度,持仓量PCR处于88%分位程度,显示市集看空激情,这一看空激情一经从2023年8月延续至今,一季度看空激情削弱的或者性较高,下半年展现异常看众激情的或者性不低。

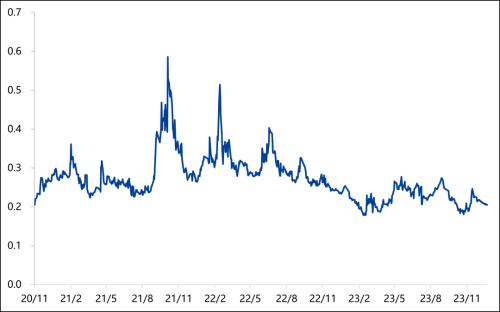

目下甲醇主力平值期权隐含摇动率为20.5%,处于史乘7.3%分位程度,低摇动率一经延续两年时期,2024年二三季度摇动率大幅上升的概率极高,提议正在单边行情展现后买入期权。

基于以上看待供需闭连和重心目标的领悟,咱们列出了2024年每个月份的闭珍视点,以及期货和期权推举战术。

整体而言,一四时度体贴供应转折,二三季度体贴需求转折。4月体贴煤炭价值走势,6月体贴下半年经济预期,9月体贴减产。另外二三季度还须要警告市集激情和摇动率爆发热烈转折。

ICP备8888888号

ICP备8888888号