股票行情银行的业务可以分作两类:一类是资产负债业务摊开券商执照的事理更众是策略方面的,对银行的重心题目影响甚小,银行仍是会沿着“大资管”道途主动搜求。

迩来,墟市对“证监会布置向贸易银行发放券商执照”的传言商量得比力热闹,众人对该音尘的解读重要会合正在“混业筹备”四个字上。目前,贸易银行仍旧取得了相信、保障、基金等执照,取得券商执照有助于贸易银行竣工全执照筹备。

从策略构造上,该措施对银行业事理庞大,助银行补齐了拼图的最终一环。那么,从营业逻辑上来看,影响有众大呢?本文将从这个角度张开商量。

按大类来分,银行的营业能够分作两类:一类是资产欠债营业,另一类是中央营业。资产营业征求发放贷款、购置债券等营业,扩张银行的资产欠债外,赚取净息差,担任违约危险,泯灭本钱金;中央营业征求承销、托管等营业,不扩张资产欠债外,赚取中介费或供职费,不担任违约危险,也不泯灭本钱金。

资产欠债营业和中央营业能够离别独立发展,但正在良众场景下,资产欠债营业和中央营业须要彼此配合。以债券承销为例,假使某银行承销10亿元的信用债券,该银行自营账户买了2亿元,赚取息差——资产营业;他把10亿元债券兜销给客户(征求它本人)赚取中介费——中央营业。要是自营不买那20%,剩下的80%也很难发售。

正在利率较高的境况下,银行是首肯从事资产欠债营业的,这时是卖方墟市,银行须要抢资产;但正在利率较低的境况下,银行更首肯从事中央营业,希冀别人担任违约危险,本人赚中央营业收入即可。

银行的资产欠债营业有着极强的周期属性,营业利润和墟市的均匀利率水准有很是强的合连性。

要是把资产欠债营业拆解开来,一边是营业收入,另一边是营业本钱,咱们能够更直观地感觉这种周期性。

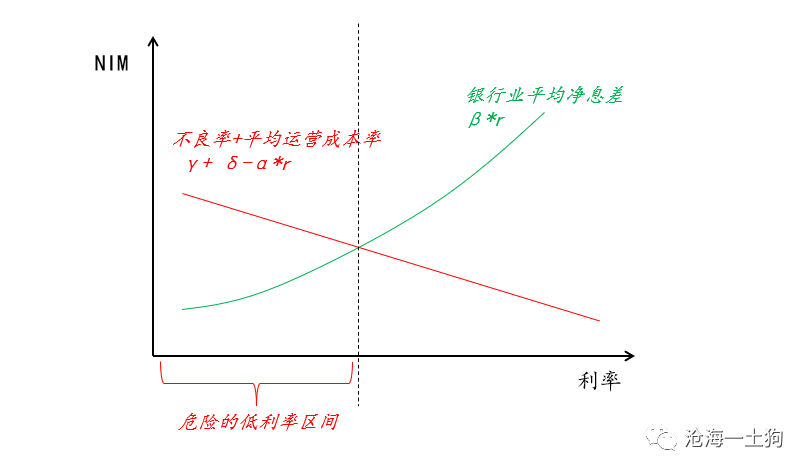

1、银行业净息差是均匀利率的一个倍数,均匀利率越高净息差越高,即NIM=β*r ;

虚线所正在的利率,代外了整体银行业的盈亏平均点。要是利率中枢位于平均利率的右侧,整体行业都邑活得很好;可是,要是利率中枢位于平均利率的左侧,整体银行业进入损失区间,不休地泯灭本钱金,而且要是低利率连接的年光太长,影响会更大。

跟着经济的转型,利率中枢继续鄙人移,银行业的处境越来越差,墟市首肯给银行业的估值秤谌(市净率)也越来越低。正在这种境况下,各家银行都有很强的危殆感,纷纷追求转型,试图挣脱资产欠债营业的依赖,搞轻资产银行——消重资产营业比重,提升中央营业比重。

可是,从整体体例的角度来看,中央营业无法全体脱节资产欠债营业,仍是须要有人来持有资产的。资管营业完整地办理了这个抵触——客户持有资产,机构供应资管供职。

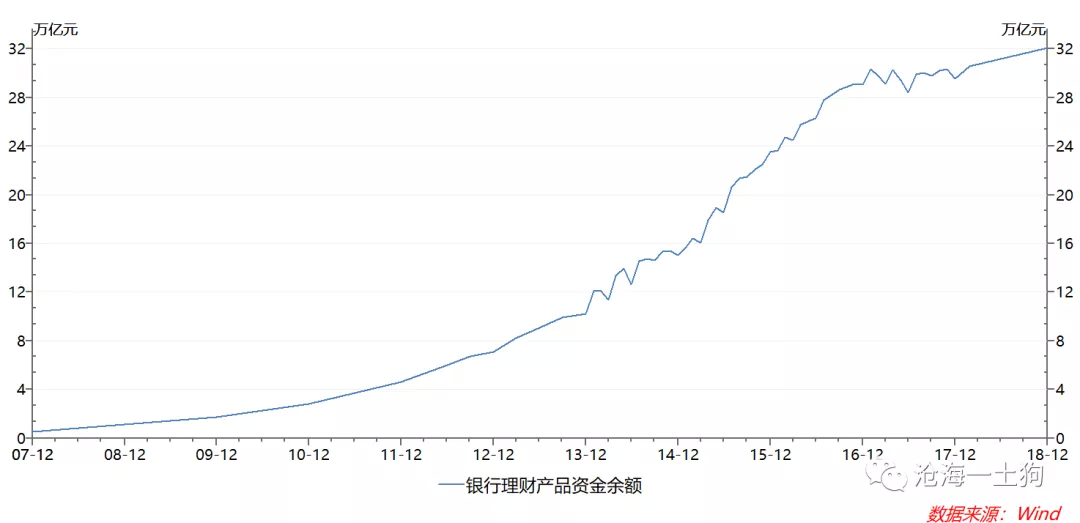

正在资管营业成长的初期(2013-2016年),众人都正在喊“大资管期间”来了,各家银行的理财范围神速扩张。

正在那一轮扩张中,外外营业迅速扩张,但理物业物和银行存款太像了,知足银行的三个基础特点:1、资金池运作;2、克日错配;3、刚兑。它们本质上是外外的银行,也是资产营业,却没有宽裕的本钱金。

于是,墟市迎来了资管新规,1、节制资金池;2、节制克日错配;3、净值化统治。银行系的理财子公司也应运而生。

目前,资管行业比以前尤其样板了,但也没法像以前那样迅速增加了,由于投资者仍是更爱好克日错配水平较大的刚兑产物。

过往的体验告诉咱们,银行业资产欠债营业和中央营业的配比题目并不是某个产物创造所能办理的。

133家证券公司2019年度竣工业务收入3,604.83亿元,各主业务务收入离别为代办交易证券营业净收入(含席位租赁)787.63亿元、证券承销与保荐营业净收入377.44亿元、财政垂问营业净收入105.21亿元、投资商议营业净收入37.84亿元、资产统治营业净收入275.16亿元、证券投资收益(含公平价钱更改)1,221.60亿元、利钱净收入463.66亿元。

券商行业的承销保荐营业的墟市范围为377亿元,而同期银行业业务收入的范围正在6万亿相近。营业范围比拟太悬殊,前者仅占了后者不到1%的体量。是以,盼望向银行摊开券商执照立马能更动什么并不实际。

不幸的是,1、2和3是彼此限制的,直接融资变容易了,营业量自然上去,可是,这也有一个副感化,费率也得降下来。是以,即使营业数目大产生,墟市范围填充的幅度也不会像设思中的那么大。

综上所述,向银行摊开券商执照的事理更众是策略方面的——良众金融集团能够搞玉成执照了。

它对银行的重心题目——资产欠债营业和中央营业配比——影响甚小,银行仍是会沿着“大资管”道途主动搜求,怎么搞投资者熏陶提升客户对净值化产物的容忍度,怎么搞轻资产银行等等。

ICP备8888888号

ICP备8888888号