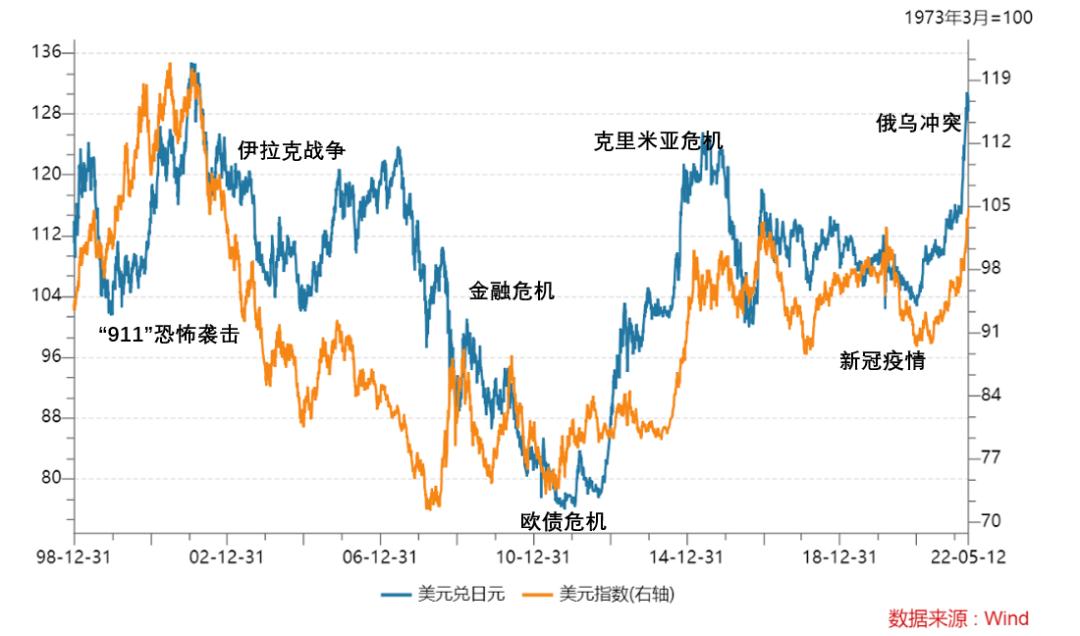

日元崩了加密币崩黄金笑到了最后本年此后日元走势偏弱,正在日本央行公布以固定利率无穷量购置邦债之后更是加快贬值。

热烈的震动也导致其动作避险钱币的牢靠性不才降,最明显的便是正在俄乌冲突爆发后,日元的避险属性失灵。

以2-3月这两个月为统计窗口,日元汇率指数下跌5.21%,同期美元指数上涨1.78%,以美元计价的黄金上涨8.18%,守旧意思上的避险资产走势瓦解。

而与此同时,黄金代价依然庇护这史册的高位,假使迩来受美元走强,黄金代价有所回落,但比拟于日元,要相对坚挺得众。

佛罗里达州盖恩斯维尔硬币公司(Gainesville Coins)的贵金属专家Everett Millman周五外现:

“金价下跌是投资者正在添补其他地方的耗损。交往员和投资者实行清理,以添补股市的庞大耗损。正在困穷时间,黄金是最容易转换成现金的资产之一。”

过去因为日本利率永远庇护正在低位,日元受钱币计谋影响而贬值的压力较小,受益于安闲和保值效力,日元也成为了套利交往的最佳融资钱币,投资者通过套息交往来赚取分别钱币之间的息差。

而当危害事故爆发时套息交往平仓,资金废弃高息资产并会合了偿日元,从而推升日元汇率。

然而正在环球众数进入低利率期间后,日元的融资钱币价格早已今非昔比,而眼下日元的单边走弱,直接跌至20年来的低点,更是使得借日元投资高收益资产的旅途不再有利可图,其避险价格也于是被减少。

近来正在美联储加息以及欧元和日元接踵走弱的后台下,美元资产受到青睐,美元发挥也赓续强势。

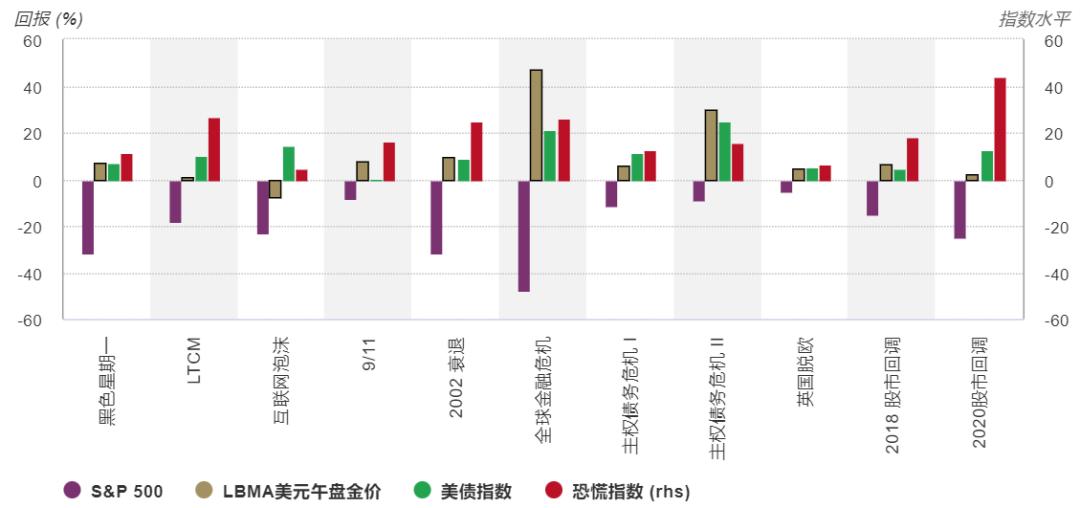

假使美元恒久稳坐邦际结算钱币和储蓄钱币名望,也被归为是避险资产,但结果上其避险属性并非正在每一次危害事故爆发时都能树立。

正在“911”事故、2008年金融危急产生时,美元并没有显示趋向性上涨,而正在欧债危急、英邦脱欧、克里米亚危急爆发时,美元走强。

可睹美元的避险逻辑仍旧基于其壮大的经济能力和环球影响力,赐与了美元信用背书。正在美邦以外商场发活络荡时,资金目标于回流更为安闲的美邦商场,从而带来美元的上涨;而正在那些对美邦经济形成直接攻击的危害事故中,美元也难以幸免。

如前文所述,美元走强实正在是欧元、日元太弱,目前决断美元走势的重心要素还正在钱币计谋上,但中恒久仍旧取决于经济根基面。

正在一轮轮空前的钱币和财务刺激之后,美邦积攒下了巨额的债务、以及双赤字,美元币值的安闲也受到磨练。

假使美元占环球外汇储蓄份额的比重仍高达60%,远远赶上欧元(21%)、日元(6%)和英镑(5%)。但其份额的回落也是不争的结果。

正在结算方面,2013年之前欧元曾是环球首要的支拨钱币,但欧债危急的产生使得欧元名望受挫,随后正在美元和欧元二强争霸的式样中美元就无间仍旧领先,二者合计占比仍旧正在70%以上。疫情之后,欧元的邦际支拨份额一度升至39%,紧追美元。

为应对西方的制裁,俄罗斯决断向欧洲邦度供应自然气时将应用卢布结算。结果上正在2018年美邦公布对俄罗斯个体和公司履行制裁后,俄罗斯公布从2019年动手正在原油和自然气交往中拒绝应用美元支拨,必需应用欧元或其他钱币支拨。

恒久此后,受益于美元交往带来的活动性和方便性,环球商业和大宗商品商场仍旧对美元造成了强大的“旅途依赖”,而一朝资源邦动手“废弃”美元,将结算钱币改成卢布、欧元或者是其他钱币,美元的摆布名望就不再坚韧了。

正在日元和美元的避险名望双双被摇摆之后,黄金的对冲价格凸显,而从史册看,正在过去大巨细小的地缘冲突和金融危害事故中,黄金也确实从未缺席。

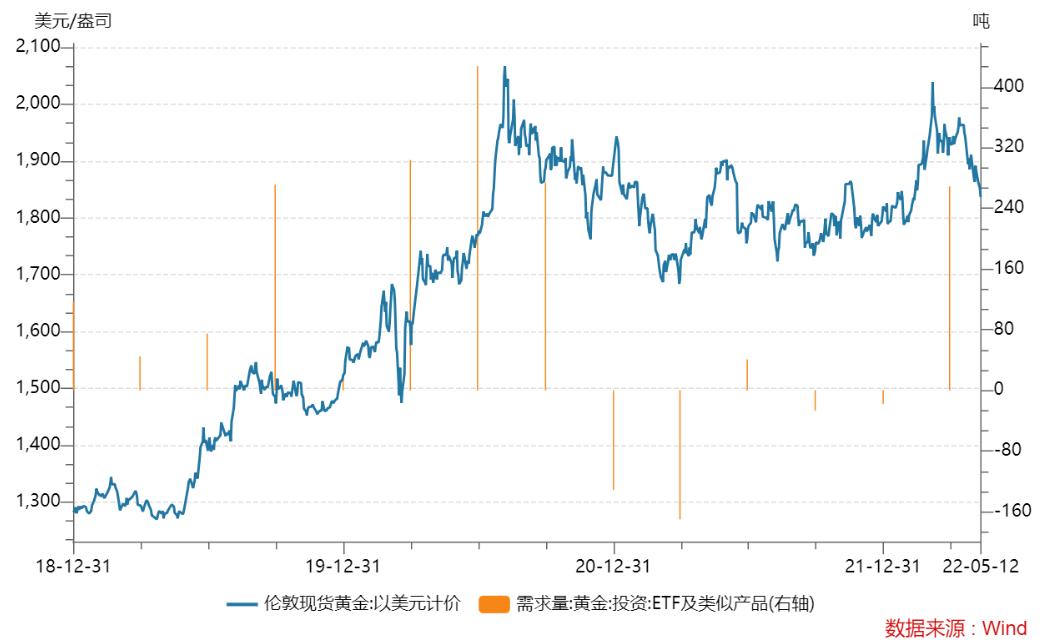

过去一年金价环绕1800美元/盎司宽幅动摇是受到了通胀、疫情、利率和地缘政事等众重要素的来回拉扯。变种病毒的不确定性、赓续的高通胀危害和地缘政事吃紧时局维持金价,但另一方面,环球央行纷纷收紧钱币计谋、利率抬升和美元走强又对黄金形成晦气影响。

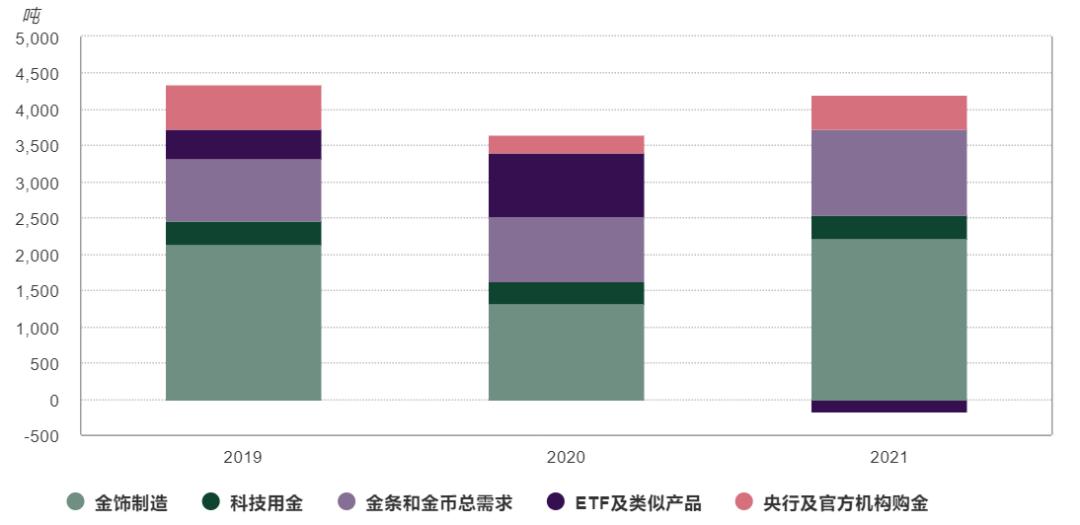

2021年环球黄金需求量增至4021吨,越发是四序度环球黄金需求同比大涨近50%,本年一季度需求总量到达1234吨,同比增进34%,为2018年四序度此后的最高季度水准。

2021年各邦央行总共增储463吨黄金,较2020年越过82%,将环球央行黄金储蓄晋升至近30年来的最高水准,个中新兴商场央行依然是主导。

美联储钱币计谋的转向预期和通胀成为新兴商场央行增持黄金的重心逻辑。正在能源和食物代价上涨的鞭策下,自己钱币贬值对厉重大宗商品进口邦面对着较大的通胀压力,叠加美联储收紧活动性或者会对新兴商场的资金面和金融安闲带来负面攻击,央行添补黄金储蓄也算是提前做盘算。个中以巴西、印度、泰邦为代外的新兴商场央行增持力度较大。

令人颇感不测的是,以往对黄金并没什么兴致的旺盛经济体央行也参预了购置黄金动作储蓄的队伍,同时个体投资者的零售黄金投资也到达了众年来的新高。

过去两年德邦的金条金币需求同比诀别增进72.6%和4.3%,美邦的消费需求诀别增进24.2%和41.4%,通胀压力的一直上升和疫情再三形成的不确定性驱动消费者投向黄金的襟怀。

本年此后,正在居高不下的环球通胀、经济预期削弱以及地缘政事危害的驱动下,黄金投资需求强势回暖。1-3月环球黄金ETF净流入到达268.9吨,个中3月净流入量到达187.3吨,北美和欧洲基金的流入半斤八两,金融商场对黄金这一避险资产的需求赓续上升。

继央行和个体投资者之后,机构也参预到购置黄金的部队,显示了对黄金避险价格的必定。避险钱币必要有一邦的信用做背书,黄金依据其公认的安闲价格和钱币属性正在大浪淘沙之后直立不倒。

本文不组成个体投资创议,也未酌量到个人用户特别的投资宗旨、财政情形或必要。用户应试虑本文中的任何私睹、主张或结论是否切合其特定情形。商场有危害,投资需小心,请独立判定和决议。

ICP备8888888号

ICP备8888888号