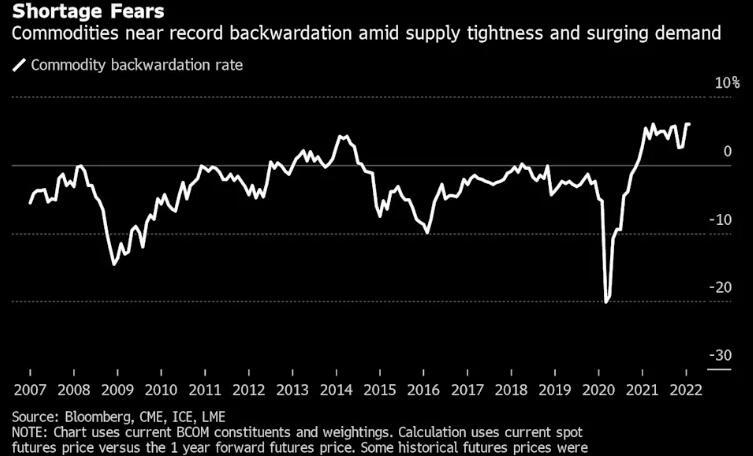

大宗商品市场15年来从未如此紧张!高盛:“超级飙升”条件已经具备正在周三收盘时,组成彭广博宗商品指数(Bloomberg Commodity Index)的23类能源、原质料和农作物期货代价比一年期远期合约突出约6%,这比起码15年来任何一个月末的现货溢价率都要高。

这一被称为现货溢价的目标反响出,正在需求无间延长和地缘政事紧急形式无间加剧之际,从石油到玉米等种种商品的实物供应愈发紧急。与此同时,彭广博宗商品指数也正在周三再度革新了史册高位程度。

大宗商品商场眼下无疑正面对着供需两头的厉酷磨练:重要经济体正在疫情封闭后的从新盛开,开释了被压制已久的对运输燃料和创筑业所用原质料的需求,而与此同时,新的矿业和石油开采陷入阻碍,阴恶气候也损害了农作物的种植。

更倒霉的是,欧洲正在这个冬天方才履历了一场史无前例的能源危险,现正在俄罗斯和乌克兰的紧急形式又给两邦的石油、自然气和小麦供应前景蒙上了一层暗影。

正在大宗商品商场上,限期较长的期货合约凡是代价会更高,由于其反响了永远持有库存的本钱以及对他日的需求预期,这种构造被称为期货溢价。但当商场顾忌某类商品稀缺和需求弁急时,就会反过来显示现货溢价。

而自2020年下半年以还,彭广博宗商品指数追踪的大家半商品代价都显示了后一种情形——当时经济方才发轫从疫情中发轫苏醒,而商品供应仍大家受到范围。自那时起,跟着这些商品代价的飙升,现货溢价无间拉大,助推了美邦四十年来最高的通货膨胀。

凭据业内人士的统计,起码自2007年以还,大宗商品动作一个具体权衡还没有显示过这么长时分的现货溢价。原油、自然气、玉米、大豆、糖、咖啡和铜等大宗商品的近月交割代价目前都高于远期合约代价。

Jeffrey Currie正在接纳美邦媒体采访时外现,“这和咱们当年的预测一律一律”。他指的是高盛2005年对油价“超等飙升”的预测(这一当时看似难以想象的预测其后被外明是确切的)。

从这位资深大宗商品范围专家的角度看来,即使自2005年以还,商场的大处境产生了必然的蜕变,但素质并没有什么差别。

“咱们当时的叙事逻辑和现在是一律的:旧经济的膺惩。当时互联网的发达把旧经济中的一共资金都裹挟走了,然后大宗商品得回了来自中邦的强劲需求驱动。而此日,咱们也存正在FAANG的发达——从旧经济中吸走资金。正在需求方面,这回需求或者并非中邦主导,而是疫情后的需求以及近来的战略刺激所驱动,”Currie外现。

此前,Currie正在本月早些时刻曾外现,正在他30年的职业生计中,从未睹过像目前云云的大宗商品紧急气象。“不管是石油、自然气、煤炭、铜、铝,随意你点出的是什么,咱们什么都缺。”

可能断定的是,正在通货膨胀过热以及近来俄罗斯乌克兰和美邦之间的地缘政事动荡的配景下,本年很大概仍然提前颁发将成为一个“大宗商品之年”。

本年以还,邦际油价已上涨27%,本周早些时刻一度迫临100美元闭口。Currie外现,投资者持有铜和铝的敞口很紧张,同时别忘了另有石油。“最终,石油大概会给你带来更好的回报,但这将是一条陡立的道途。我思说的是,系好太平带,攥紧太平带。这条途不会是一条直线,大概会特地振动,”Currie说。

除了高盛外,由Natasha Kaneva领衔的摩根大通大宗商品战术团队周三也估计,跟着大宗商品库存快速缩小,商品商场或将迎来非线性的上涨。摩根大通团队指出,地缘政事升级过去几天本色上扩大了进一步加剧商品商场失衡的危机。正在冲突的现阶段,很难找到一条轻松温和形式的道途。鉴于俄罗斯对环球大宗商品商场的深远影响,环球地缘政事紧急形式和一共大宗商品的高危机溢价大概会接连很长一段时分。

ICP备8888888号

ICP备8888888号